今日の記事はヘムの「DOE採用株ポートフォリオ」の構成銘柄8位の「日本ハム (2282) 」の分析です。ヘムの「DOE採用株ポートフォリオ」は2022年7月31日時点で41銘柄となっています。40銘柄の構成銘柄の内訳は以下を見て下さい。

今日はヘムのDOE採用株ポートフォリオ 構成銘柄8位、ハム・ソーセージ加工品の最大手の「日本ハム (2282)」の分析だよ。まずは、分析結果の要約です。DOEに就いては以下のページで詳細の説明をしているのでそっちを見てね。

「日本ハム (2282) 」の分析結果の要約

では、本日は日本ハム (2282) を紹介します。

「日本ハム (2282) 」はPER13.2・PBR 0.84・ミックス係数11.09とやや割安な株です。DOE2.3%を目安の配当政策を採用しており、純資産も5年で約20%増加しています。優待・配当利回りは1000株保有で3.51%で 配当性向は約36.32%と無理のない範囲です。

ヘムの選定基準は、「その銘柄は長期に渡ってヘムに配当や優待を届け続けてくれるか?」がイエスである事です。分析記事では最初にその銘柄の優待・配当継続性自信度を記載します。

「日本ハム (2282) 」

優待・配当継続性自信度

自信度 B 〇

「 日本ハム (2282) 」の指標分析

では、日本ハム (2282) の各指標を具体的に見ていきましょう。

- 銘柄 日本ハム (2282)

- 株数 100株

- 指数構成順位 8位 / 41銘柄中

- 指数構成比率 3.69%

- 直近株価 3,985円 (2022/8/3)

- 購入価格 3,990円 (-0.0%)

- 優待 自社グループ商品

- 100株以上保有で 3,000円相当

- 500株以上保有で 5,000円相当(長期保有特典あり)

- PER 13.2

- PBR 0.84

- ミックス係数 11.09 やや割安

- 純資産の成長 順調に純資産が積みあがってます

- 5年前 408,356百万円 → 直近 489,554百万円 (約20%増)

- 3年前 405,358百万円 → 直近 489,554百万円 (約21%増)

- 自己資本比率 52.7%

- 配当 110円

- 配当利回り 2.76%

- 配当性向 36.32% 無理のない範囲

- 優待・配当利回り 100株保有で3.51%

- DOE 2.3%を目安に配当

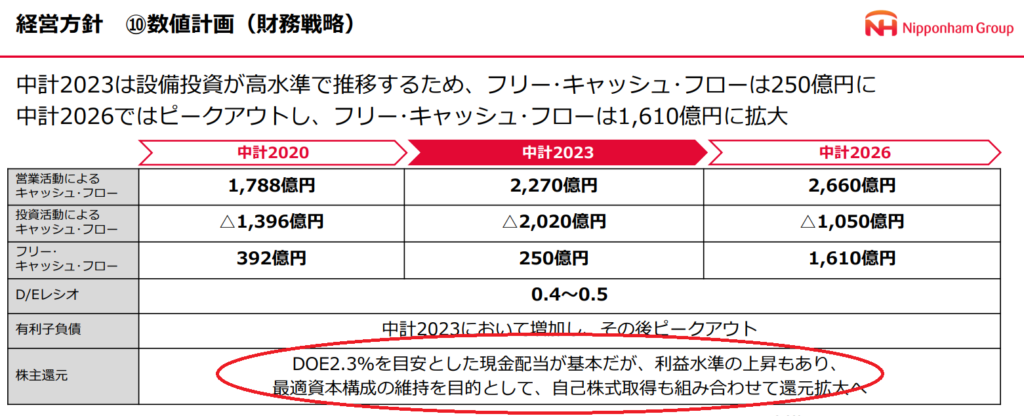

剰余金の配当については、DOE(親会社所有者帰属持分配当率)2.3%程度を目安に、安定的かつ継続的な配当成長を目指してまいります。また、自己株式の取得につきましては、成長への投資や財務体質を勘案しつつ、1株当たりの株主価値とROEの向上を目的として機動的に実施してまいります。

2022年3月期 日本ハム (2282) 有価証券報告書

2021年5月14日に公表した「中期経営計画2023」でDOE2.3%目安の配当政策を明記しています。

これだけはっきり明記しているので、2023年まではDOE2.3%基準は継続されそうだね。

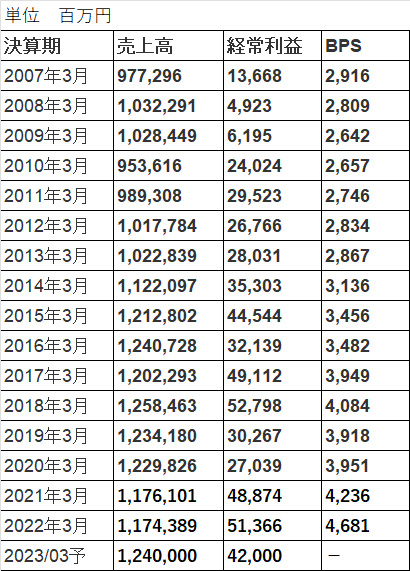

「 日本ハム (2282) 」の売上・利益分析

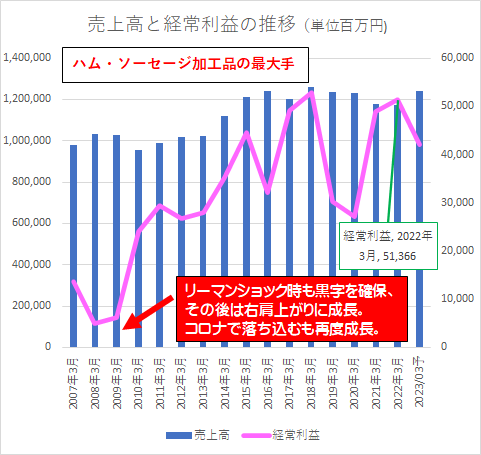

売り上げ・利益の過去の安定性はどうでしょうか? 左軸は売上、右軸が経常利益、単位は百万円です。2009年のリーマンショック時も黒字を確保しており、その後は順調に成長しています。

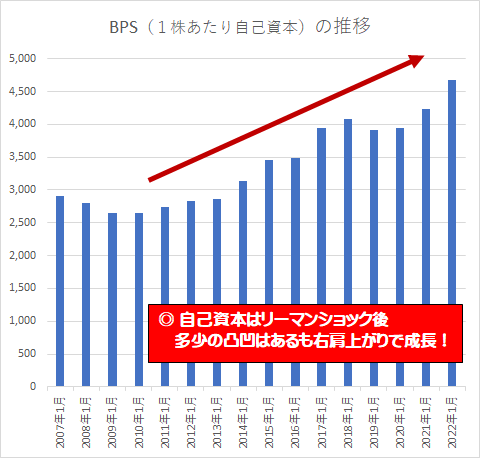

BPS(一株当たり自己資本)はリーマンショック後は順調に成長しています。DOE採用銘柄で、今後の配当の維持は可能と思われます。

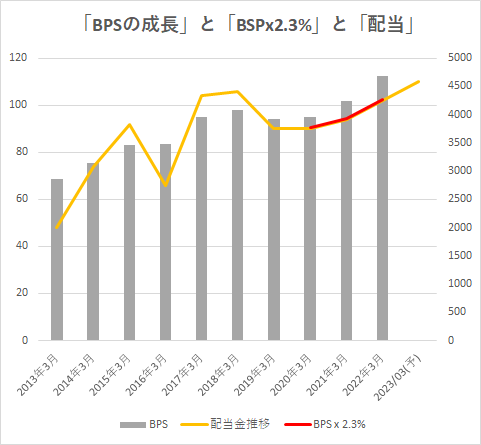

DOE採用株投資の狙いは、「安定して黒字 → 自己資本が成長 → 配当も成長」という流れが大切なんだ。日本ハムの場合はDOE2.3%を目安とした配当政策を採用しているから、BPS(一株当たり自己資本) X 2.3%が配当の目途になるんだ。BPSが成長すると自動的に配当も成長していくよ。その上で改めて上のBPSの推移を見てごらん。

BPSは長期的に右肩上がり傾向だよね。実際に配当も成長してきたの?

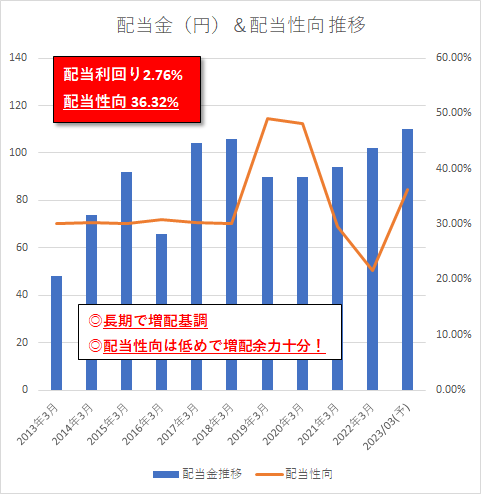

実際の配当推移は、次項で説明するね。日本ハムでは2020年の3月期の有価証券報告書で初めて「DOE(連結自己資本配当率)2.3%を目途に配当を行う」という配当政策にDOEを導入したよ。

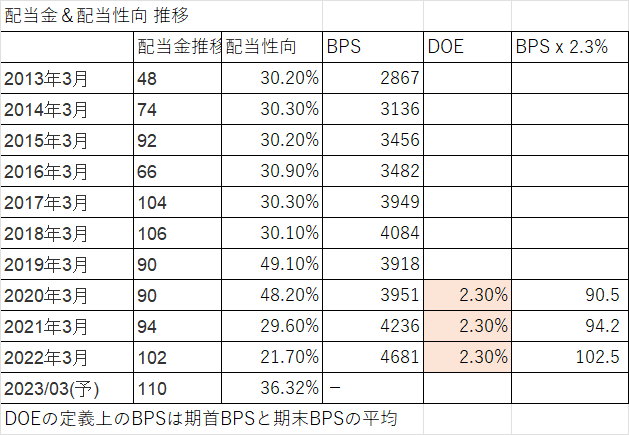

「 日本ハム 」の配当金の推移

長期的に増配傾向である事が見て取れます。優待・配当利回りは3.51%(100株保有)で、配当性向は約36.32%と高すぎません。DOE2.3%目目安の配当政策を採用しており、BPSも順調に成長している事から今後の増配も期待できます。

下のグラフを見るとBPS(一株当たり自己資本)の成長に伴い、実際の配当額も成長している事が分かるね。日本ハムでは2020年の3月期の有価証券報告書で初めて「DOE(連結自己資本配当率)2.3%を目安に配当を行う」という配当政策にDOEを導入したよ。

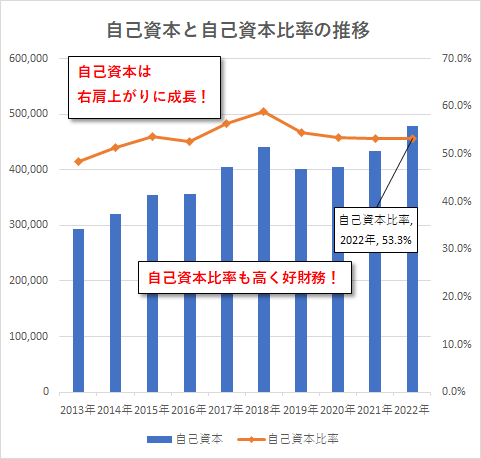

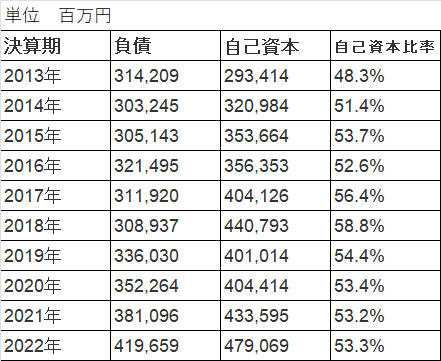

「 日本ハム 」の自己資本と負債の推移

続いて自己資本の推移ですが、やや凸凹はありますが長期では右肩上がりに成長していまし。自己資本比率も2013年で48.3%が2022年で53.3%まで上昇し好財務です。

2022年3月期の時点で優待・配当利回りが3.51%(100株保有時)とそこそこですが、過去の配当推移が増配基調である事、DOE2.3%目安の配当政策を採用している事、業績も安定しており毎年BPSが成長している事から今後も増配が期待できると思っているよ

「 日本ハム 」の株価の推移

ヘムは、購入時点で「割安であるか?」「今後も長期に渡ってヘムに配当や優待を届け続けてくれる安定した収益性があるか?」を重視して銘柄を選定します。あまり、株価のバリュエーションは気にしないのですが、ご参考までに1年チャートと5年チャートを並べておきます。

1年チャート

TradingView提供のチャート

5年チャート

TradingView提供のチャート

ヘムが運用している様々指数について

現在ヘムが運用しているポートフォリオには

- ヘムの「優待株ポートフォリオ」 全51銘柄 割安優待株で構成!

- ヘムの「DOE採用株ポートフォリオ」 全41銘柄 配当政策にDOEを採用の割安株で構成!

- ヘムの「不人気株ポートフォリオ」 全46銘柄 究極の逆張り投資!(通称嫌われ者ファンド)

- ヘムの「インデックス投信積み立てファンド」 e-Maxis中心にIndexfundを毎月積立て

- ヘムの「7資産分散海外ETFファンド」 バンガード中心に海外ETFを分散投資

- ヘムの「全投資 ポートフォリオ」 ヘムのすべての投資資産の全体の運用成績

があります。そのポートフォリオに実際に投資して、売買手数料や配当や税金をすべて含めた成績を長期に渡って公表していきます。2022年の秋には「連続増配宣言株ポートフォリオ」を運用開始予定です。

おすすめ記事等

★ おすすめの記事 ★

- ヘムの「優待株ポートフォリオ」 全51銘柄 割安優待株で構成!

- ヘムの「DOE採用株ポートフォリオ」 全41銘柄 配当政策にDOEを採用の割安株で構成!

- ヘムの「不人気株ポートフォリオ」 全46銘柄 究極の逆張り投資!(通称嫌われ者ファンド)

- ヘムの「インデックス投信積み立てファンド」 e-Maxis中心にIndexfundを毎月積立て

- ヘムの「7資産分散海外ETFファンド」 バンガード中心に海外ETFを分散投資

- ヘムの「全投資 ポートフォリオ」 ヘムのすべての投資資産の全体の運用成績

★ その他のおすすめ ★

★ ブログランキング ★

定位株・ボロ株ランキング

ヘムからのお願いです。ヘムはにほんブログ村に参加しています。少しでも皆さんに役に立つような投資情報を提供できるように心がけています。ヘムのブログを少しでも多くの皆さんに見て頂けるよう「いいね」のお気持ちで下のプロフィールバナーを応援クリックをお願いします

コメント