政府や東証がやろうとしてる事=ヘムが日本株に強気な理由=

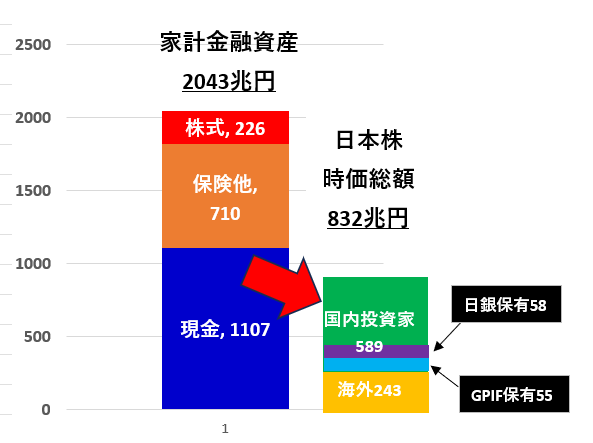

まずは以下のグラフをしっかり目に見てほしいです。日本株全体の時価総額は832兆円です。これは、日本の全上場企業の株を今の株価で買うには832兆円かかりますよという事です。これに対して、日本の家計の金融資産は2043兆円あり、現金が1,107兆円あります。 この1,107兆円のほんの一部でも「日本の株式市場」に流れるともの凄いインパクトになります。 仮に10%の110兆円が「日本株購入」に向かえば、日銀保有分+GPIF保有分の買いが生じます。年々存在感を務める海外投資家の保有金額は243兆円、日銀保有が58兆円、くじらと表現されるGPIF(年金運用)が55兆円です。

個人の金融資産の一部が「日本市場」に向かう流れを作る事は大変重要で、そのために「新NISA」や「東証改革」が行われています。ヘムの目には、政府も東証も決して愚かではなく今までの取り組みを見ていると着実に歩みを進めていると映っています。 =骨太方針に含まれている 「資産運用立国宣言」についてのヘムの考え = 今回の「資産運用立国」宣言もまだ中身がはっきりしませんが、岸田首相はこの4月にも「2000兆円の家計金融資産を解放し、持続的成長に貢献する資産運用立国を実現する」と意欲を示していました。ヘムには、政府や東証がやろうとしている事は、ぎゅっと凝縮すっるとこの2点だと思っています。

- 上場企業のROEを改善させる

- 個人金融資産を日本の株式市場に向ける事

そして、その方向性は正しいと思っており、期待も応援もしています。

◎日本株の時価総額 832兆円

◎個人に溜まった金融資産2,043兆円(現預金 1,107兆円)

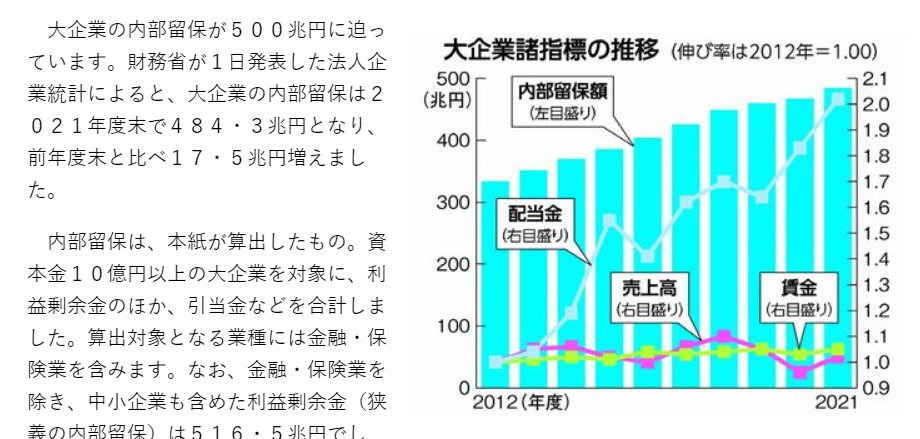

◎企業に溜まった内部留保 516兆円 (2021年)

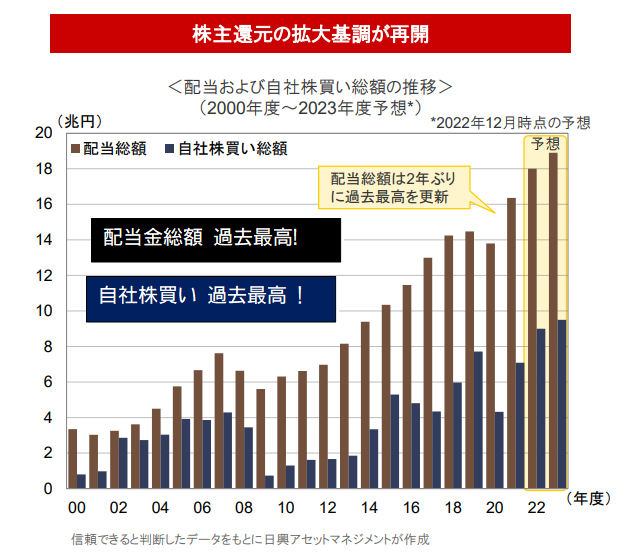

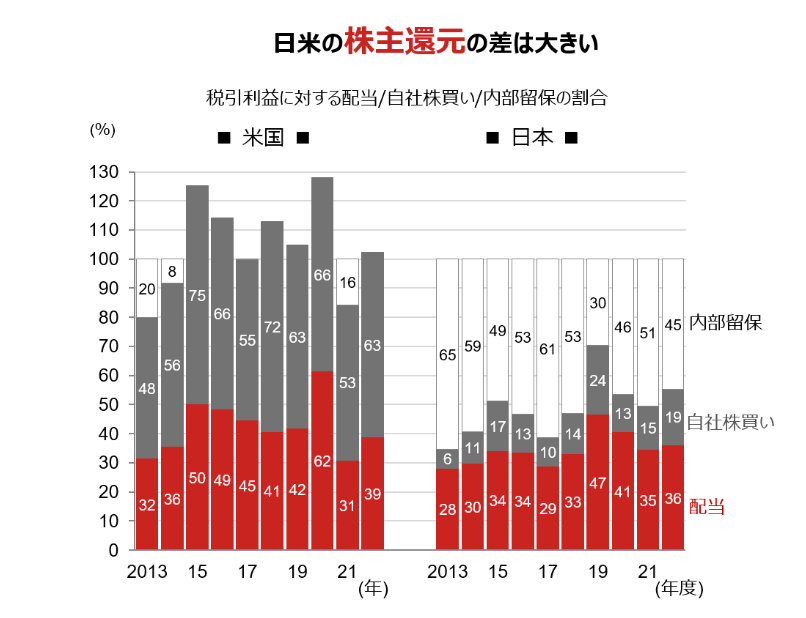

◎過去最高の配当総額と自社株買いでも、米国と比較して著しく低い総還元性向

政府も東証も上記を理解しアクションを起こしている。これらは全て伸びしろと考えてよいと思います。 ヘムは日本株の先行きを楽観的に見ています

=令和の東証大号令相場のこれから その①=

2023年8月29日に東証は第11回のフォローアップ会議を開催しました。東証の開示資料は非常に興味深いものでした。

今までの大まかな流れ)

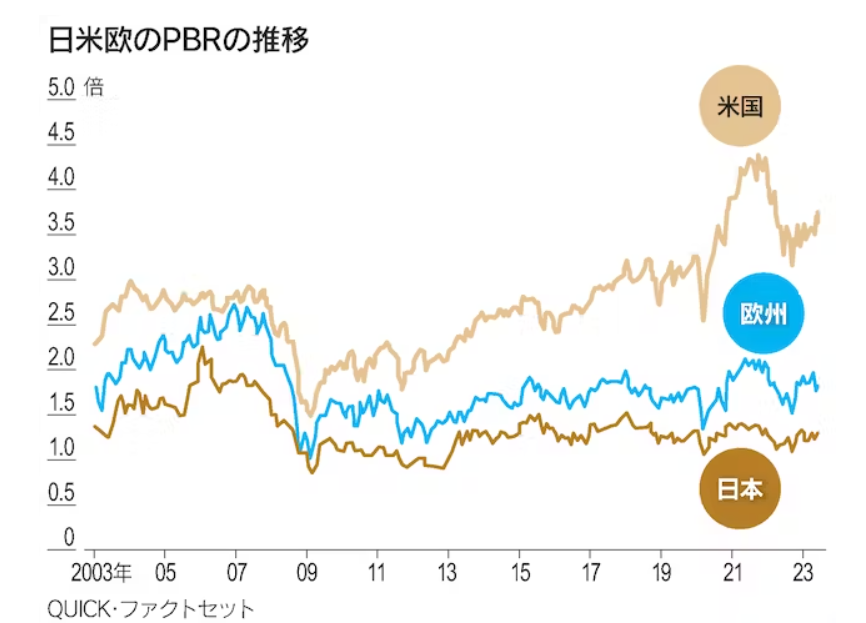

日本企業は長期に渡り利益を内部留保として貯めこみ、成長投資や株主還元に振り向けてこなかった。結果として日本企業は世界でも飛びぬけて低ROEとなっていた。苛立つ東証は2022年後半から所謂「令和の東証大号令(PBR1倍割れは許さんぞ/ROEを高めろ)」に取り組む。

議論を重ねた東証は2023年春に東証上場の全企業に「資本コストや株価を意識した経営の実現に向けた対応」を要請。小難しく書いているが、要は「ROE高めろよ!特にPBR1倍割れ企業は!」という事。

この東証からの要請に日本の企業はどのように動いたのか、今後は東証としてどのように企業にプレッシャーをかけていくのかが、2023年8月29日の第11回のフォローアップ会議で話し合われたという事です。

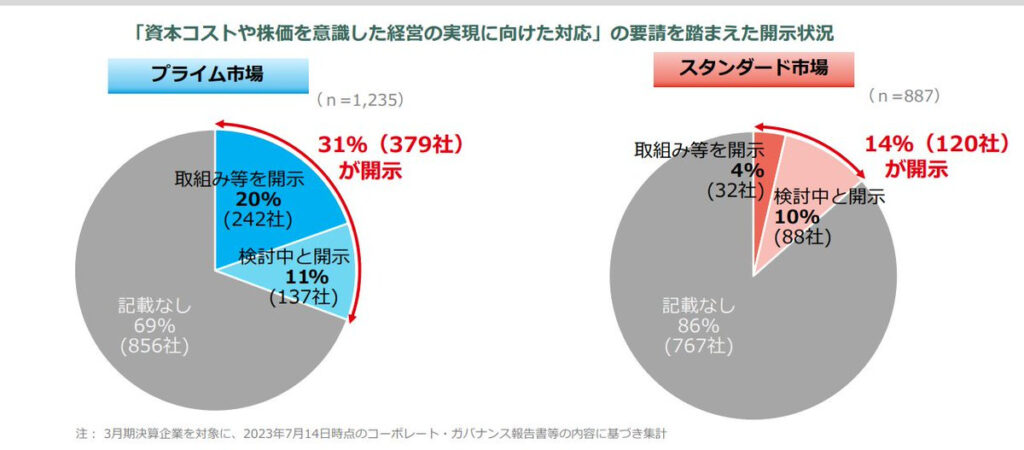

資料①

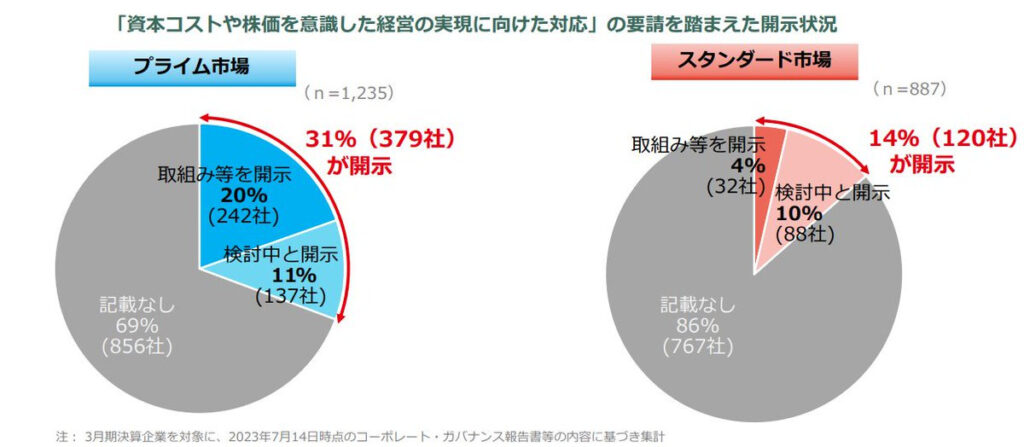

東証の要請に対して対応策を開示した企業の割合

検討中を開示と含めているのでややこしいが、

プライム市場では20%が開示、スタンダード市場では僅か4%しか開示していない。ここが重要。この資料から読み取れることは、大企業の一部は対応策を開示したけど中小型株に属するような企業はほとんど開示してません。「中小型株での令和の東証大号令相場はまだ序盤ですよ」というのがヘムの見解です。

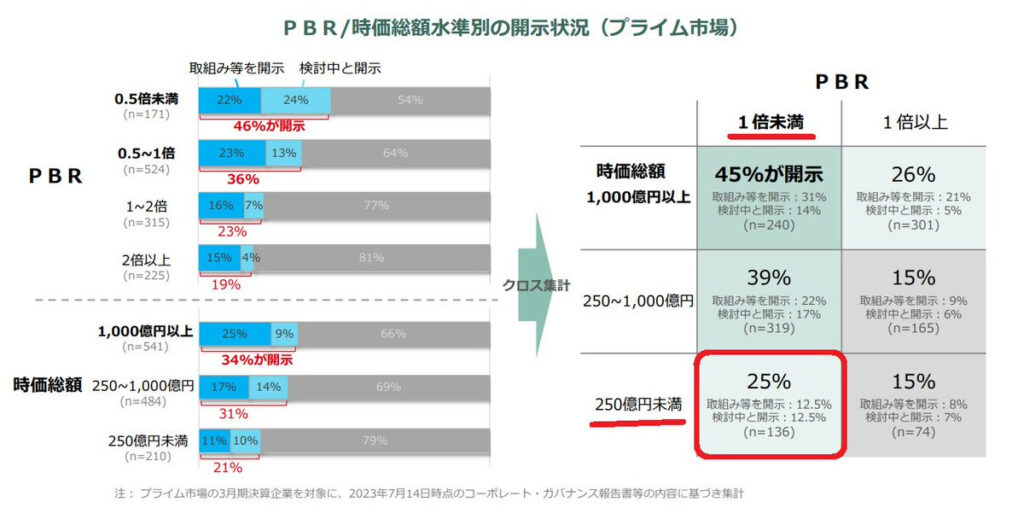

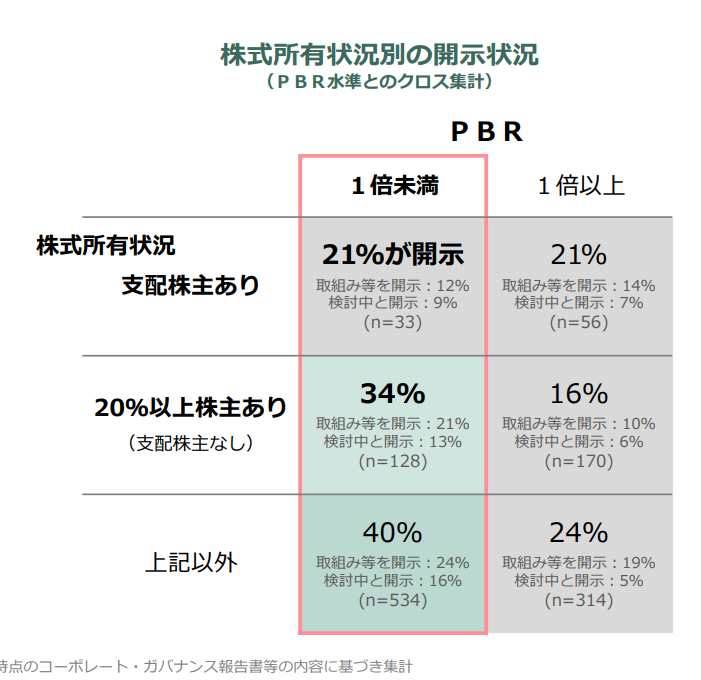

資料② 更に詳細のグループ分けした開示状況

傾向その1)低PBRの企業は名指しで責められているので、低PBR企業ほど開示しています。

傾向その2)大型株に属するような時価総額の大きな企業ほど開示しており、ヘムが主戦場とするような小型株に属する小規模企業は開示が進んでいません。

⇒ 開示を行う企業の一定数は「大幅増配や大規模自社株買い」等のサプライズ還元策を出しています。この春は開示割合が高かった「大型株の低PBR企業」の株価が絶好調だったわけです。「その流れはこれから開示が進む小型割安株に移ってきますよ」というのがヘムの見方です。

ヘムが主戦場とする「時価総額250億円未満でPBR1倍割れ企業」の開示率は12.5%です。これから残りの87.5%が、東証のプレッシャーに負けて順次対応策を発表していく事になるでしょう。大変楽しみです。

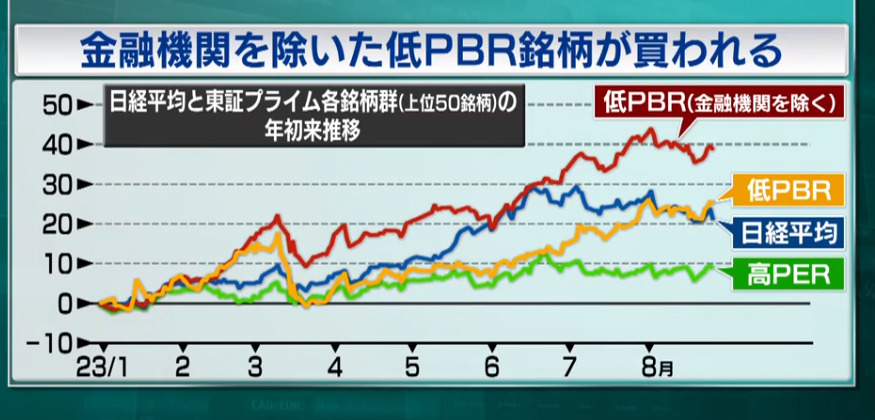

資料③ 2023年1月以降の株価の推移

金融機関を除く低PBRの推移を見ると明らかに令和の東証大号令の効果が表れていますね。

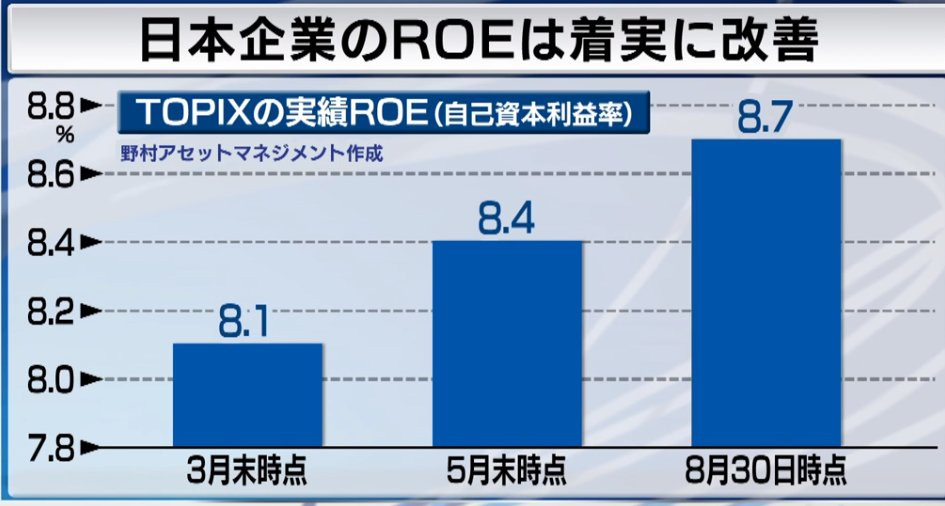

資料④ ROE改善の推移

ROEも僅か5ヶ月で0.6%も改善しています。

これも東証大号令の効果と言って良いと思います。

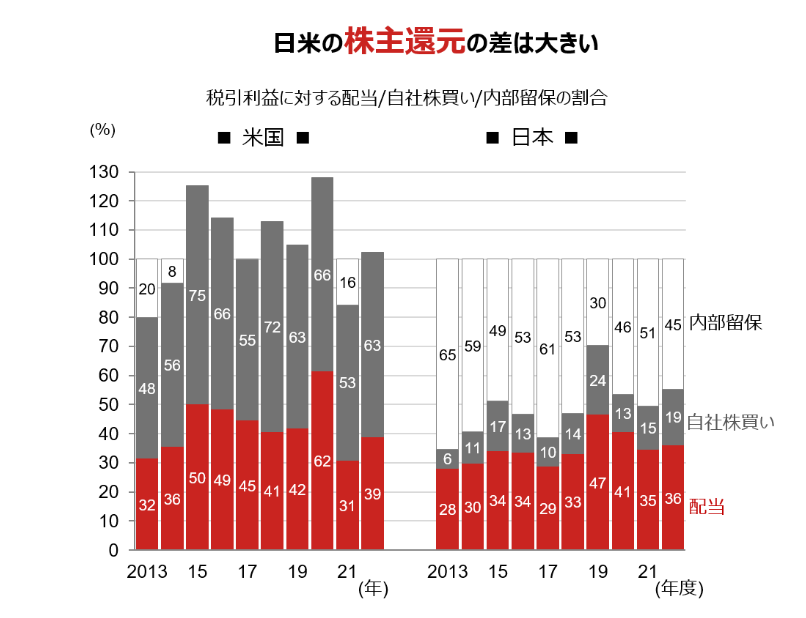

ヘムは令和の東証大号令相場は息の長い相場になるとと思っています。その根拠は今までに何度かお話している、日米欧の総還元性向の差です。日本の直近の総還元性向は約55%、一方米国は100%超です。100%が適正だとは思いませんが、日本企業には既に十分すぎるほどの内部留保が貯まっている事からも、70%程度が現実的な数字だと思っています。

東証が今やろうとしている事は、上場企業のキャッシュを「成長投資」か「株主還元」に向かわせることです。キャッシュをめちゃくちゃ溜め込んでいる企業はヘムの大好きな小型株に多いので、これからの東証の動きをとっても楽しみにしているという訳です。

おしまい

=令和の東証大号令相場のこれから その②=

2023年8月29日 東証第11回のフォローアップ会議の

議事録から「東証がこれからやろうとしている事」

議事録は32ページもあり中々読むのが大変💦なのですが、所謂「令和の東証大号令(PBR1倍割れは許さんぞ&ROEをあげろ!)」に関わる部分の骨子をまとめてみました。

━━━━━━━━━━━━━━━━━━━━━

🌟東証はこれから何をやろうとしているのか?

━━━━━━━━━━━━━━━━━━━━━

今回の東証からの要請(資本コストや株価を意識した経営の実現に向けた対応の開示)への企業の対応を整理&開示した東証がこれから何をやろうとしているのか?をまとめました。ヘムは「東証はかなり深いところまで議論しているな、このペースでしつこくやられたら、真面目な日本企業の大半は対応するだろうな」と感じました。

厄介なのは支配株主がいる小規模企業です。「資本コストなど知るか!」といったこの手の会社は手ごわいですが、東証もわざわざ「支配株主」のいる企業の対応が悪いというデータを出している事から期待感はあります。以下は、支配株主がいる企業ほど開示状況が悪いというデータです。複数のフォローアップ会議のメンバーが強いトーンでこの事を批判しています。

━━━━━━━━━━━━━━━━━━

🌟フォローアップ会議は

少なくともまだ2年は続くよというお話

━━━━━━━━━━━━━━━━━━━

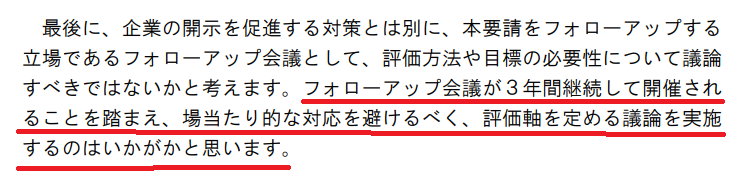

以下議事録から、フォローアップ会議は3年間継続するようです。ヘムも初めて知りました。第1回の2022年7月29日を開始としても後2年ありますね。このペースで2年あれば相当な事が出来そうです。引き続ぎ全力投球でお願いします。

上記の議事録の内容は、自分達(フォローアップ会議自体)も場当たり的にならないように、フォローアップ会議への評価方法を決めたり、目標を設定した方が良いのでは?との提案です。素晴らしい考え方ですね。

━━━━━━━━━━━━━━━━━━━━━

少し話がそれましたが、以下が議事録の抜粋です。

議事録の文章は小難しいのでヘムが嚙み砕いてます。

━━━━━━━━━━━━━━━━━━━━━

✅ 開示の促進策 = 開示企業の一覧表示

どの会社が東証の開示要請に対応しているかの一覧表を作って、開示していない企業にプレッシャーをかけるとの話。一覧表示では「資本収益性」「資本コスト」「市場評価」という観点から内容分析することも一案と。この一覧表は簡単に検索で出てくるようにした方が良い。経営者に対応しないといけないんだという気持ちを持たせていく。日本人には恥の文化があるので効果的。

ヘムの見方)要は「開示企業名」と「中身の分析」の一覧表を東証が作って、だれでもすぐ検索したら出てくるようにしてはどうか?という事。ヘムも一定の効果があると思います。おそらく、これは実行するでしょうね。

✅ 開示の促進策 = お手本の提示

何をしていいか分かっていない企業も多いので、

投資者の視点を踏まえた対応のポイントや、

良い取組みの事例を周知する。好事例の開示は企業への有益なガイダンスになる。

ヘムの見方)企業が形式的な対応をしないように留意しつつとの注意点を述べていた。それでも結局は形式的な対応になると思う。ただ、好例を周知するのだから形式的に真似てもらっても株主にはプラスになるので問題なし。是非「お手本」を提示してあげてほしいです。実現するかは半々位の確率でしょうか。実現すれば効果は大きいと思います。

✅ 開示の促進策 = やる気なし企業あり

経営者が対応の意義や必要性について十分に腹落ちしていないケースがある。丁寧に説明していくべき。「株式市場で不特定多数の投資家から資金を調達して事業を遂行する責務を改めて考え直す機会も必要」とまで言及。

ヘムの見方)少数株主軽視のオーナー企業に多いパターンで「そんなの知るか」と考えている企業への対応の事。割安重視のスクリーニングや理論株価の割安度から銘柄選定するとこの手の企業を買ってしまうことが多い。キャッシュ溜め込み&開かずの金庫パターン。東証がここにメスを入れてくれれば非常に嬉しい。ただ、この手の会社は「右へ倣え」とはならない。それでも、東証がこのような「そんなの知るか!企業」を意識している事だけでもプラス要因。ヘムには「上場するという事がどういう事か分かっていないから、少しづつでも教えていくね」と言っているように聞こえる。よろしくお願いします🙇♂️

✅ 開示の促進策 = PBR1倍超え企業の反応が悪い

PBR1倍を超えていれば問題ないと考えている企業が多い。そうではないという事を周知徹底する。

ヘムの見方)PBR1倍超え、ROE8%超えで自分達は関係ないかなと考えていた大企業が動く要素になる。ヘムの保有銘柄には少ないが、日本株全体にとっては良い事。

🌟総論

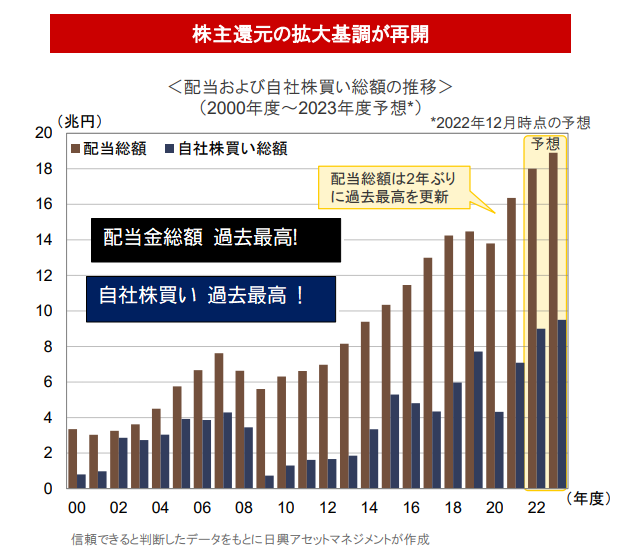

まだ要請から半年もたっておらず東証も様子見。それでも、ここまで考えているのは心強い。過去の日本企業は株主還元を強化し続けている。

それでもなお、内部留保が貯まり続けている事(2022年も内部留保は過去最高を更新)、その内部留保を更なる成長に活用しきれていない事から、今回の東証の取り組みは以下1~4のような効果をもたらすと考えます。

1)成長投資との促進

2)株主還元の増加

3)物言う株主の活発化&株主提案の増加

4)M&Aの増加(TOBも増加)

株主還元の強化等は今までも良い流れで、

この流れが続くだけで株主は ‘ほくほく😊’

更に東証の強烈な後押しもあるので、

インカム派に今の日本株は

大変良い環境だと思っています。

ヘムは、東証はこの改革の手は緩めないと思っています。対応企業と非対応企業の一覧表示の後は「コンプライ・オア・エクスプレイン」が控えているのではと推測しています。簡単に言うと「東証の要請通り、資本コストや株価を意識した経営の実現に向けた対応策を開示しなさい」それが出来ないなら「何故出来ないのかを説明しなさい」という事です。実際に東証がコーポレートガバナンスコードで実施した戦略で、実施されれば大きな効果が期待できます。

この改革は息の長いもので、日本株にとっては大きな追い風になるというのがヘムの見方です。

次回の「その③」で第11回東証フォローアップ会議の解説ツイートはおしまいです。

=令和の東証大号令相場のこれから その③=

その①とその②で30万回以上のインプレッションがありました。多くの方に見て頂いています。

=令和の東証大号令相場のこれから その①=

https://twitter.com/pygmy_hem/status/1698946233480757276

=令和の東証大号令相場のこれから その②=

https://twitter.com/pygmy_hem/status/1699299898615837120

今回はその③です。

その①、その②を見て頂いている前提で続けます。

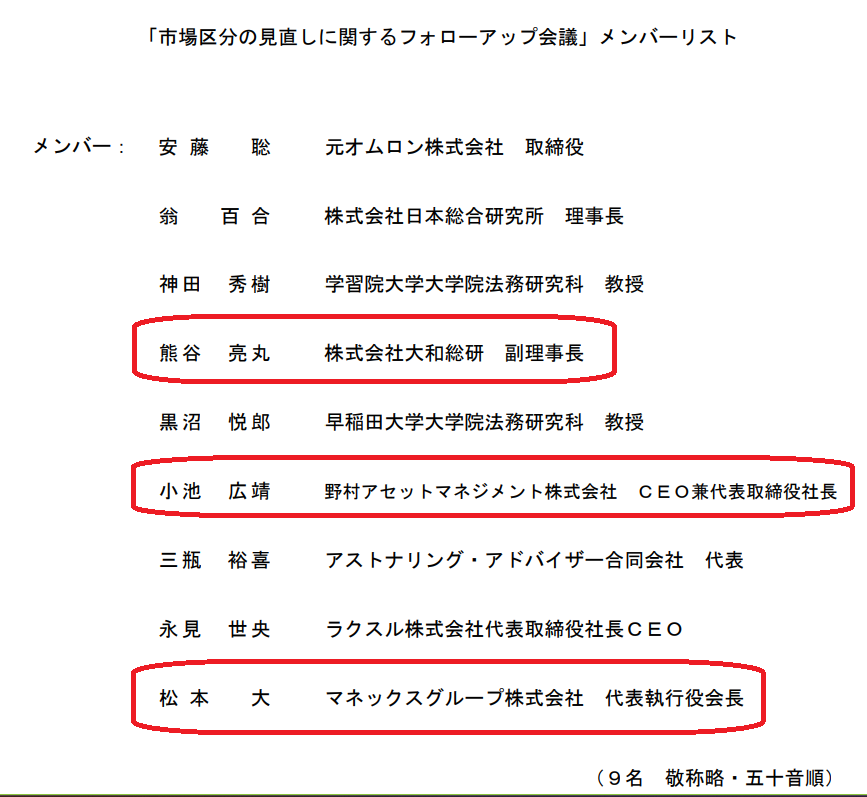

✅フォローアップ会議のメンバー

注目は証券会社の関係者が3名も入っている事です。

今までの議事録を見ても、この3名(特に熊谷さん)が議論の方向を強く株主サイドが望む方向に引っ張ってます。私は東証を高く評価しているのは、このメンバーを選んだことです。そこに東証の強い意図を感じます。

以降の抜粋を見て頂けるとこの会議の温度感が

分かると思います。

注意⚠️⚠️)ここで議論されている事の全てが実現する訳ではありません。今までもそうでした。種々の事情で「ここまでは踏み込めないな」となるのでしょう。春の開示要請も会議では義務化の話も出ていたのが結局要請に留まりました。

それでもヘムは、この温度感でここまで深く議論し対策を練りアクションを起こし続ければ、経営陣の対応は変わってくると思っています。

✅ 議事録より抜粋 その他1

間もなく新NISAが始まる。フォローアップ会議の議論も、上場企業の企業価値向上の実効性を確保し、株式市場の変革に向けてスピード感をもって取り組むことが必要不可欠。

ヘムの見方)非常にポイントをよく理解されています。是非お願いします。

✅ 議事録より抜粋 その他2

支配株主あり企業の開示状況が悪い事を指摘した上で、以下発言。支配株主がいる企業の弊害は大きいと思わざるを得ません。実際に、支配的株主がいる企業では、対話が成り立たなかったり、対話に出てこないというケースも多くあります。支配株主がいる上場企業が抱える問題は大きいように思いますので、別途議論する必要があるように思います。

ヘムの見方)大賛成です。是非議論してほしいです。

✅ 議事録より抜粋 その他3

「検討中」なのであれば、いつまでに、どういうことを開示するのか、具体的な工程や時間軸を開示していただくようお願いする必要がある

ヘムの見方)大賛成です!よろしくお願いします。

✅ 議事録より抜粋 その他4

本当に市場を改革するということは、検討中としている会社や開示していない会社が変わっていくことです。私はどちらかというと強制性や指導していくという方針があっても良いのではないかと思っています。もうひとつは、市場原理が働くという観点で、この後のテーマにも関わると思いますが、投資家サイドからエンゲージメントやプレッシャーがあっても良いのではないかと思います。そういったことを通じて、取組みを開示していない70~80%の企業がしっかり変わっていくことが市場の改革につながると思います。

ヘムの見方)おっしゃる通りです!是非お願い致します。

タイムリーですが昨日の日経で以下のような記事が掲載されました。山道CEOへのインタビュー記事です。

以下に要約します。

━━━━━━━━━━━━━━━━━━━

PBR1倍でも不十分、脱低迷日本へ

取引所トップの信念

山道裕己日本取引所グループCEO

(日経記事 2023/9/9)

━━━━━━━━━━━━━━━━━━━

🍀日本企業は欧米と比べてPBR1倍割れ企業が多すぎるとの議論が始まり。今回の要請は『資本コストや株価を意識した経営の実現に向けた対応』のお願い

⇒ 要約すると、ROEを向上させて株価をあげてください!それが出来ていないのでPBRが低いんですよ

🍀PBR1倍を超えれば合格、下回るから不合格ではない。収益環境が厳しい業種もあるし、逆にPBR1倍だからといって、もういいわけでもない。さらに上を目指す方策を考えてほしいという要請だ」

⇒ 要約すると、PBR1倍超えてても油断しないで高みを目指してください!

🍀8月末時点で東証プライム上場の3月期決算会社の31%が開示。これきっかけで議論を深めているところもある。一定の成果はあり。

🍀我々としても優れた企業の例や投資家からの評価を分析し、その結果を発表することで『見える化』するつもりだ。

⇒ CEOのこの発言は非常に心強いです!日本企業は右へ倣えが多いので「お手本の提示」は多くの企業の対応を促すと思います。

🍀自社株買いだけでは効果は一過性だ。もっと地に足がついた中長期的なアプローチをしてもらいたい。研究開発や設備投資、人的資本への投資のほか、M&A(合併・買収)といった成長へ向けた投資がまずあるだろう。それで余剰があるなら株主に還元するという考えになる

⇒ これが資本主義の基本でおっしゃる通りです。ただ、長期に渡りひたするキャッシュを積み上げ、成長投資を行ってこなかった企業が、急に成長投資をしても失敗するだけかもしれない。「株主還元も強化して」「成長投資もこれだけ行うよ」と並列で行うところが多くなると思います。目先の果実の分配と将来の種まきを同時に行う事で株主にとっても良い事だと思います。

🍀機関投資家と企業の対話を促すコメントもありました。特に機関投資家サイドからアクションを起こすことが大切だと。

⇒ 個人投資家としてはとても良い流れだと思う。経営者が株主からの一定レベルのプレッシャーを受けながら経営に取り組むことは重要です。ただし過度はダメです。一定程度が重要だと思います。

ヘムの見解)

最後に

「第11回フォローアップ会議の議事録」

「日本取引所G 山道CEOのインタビュー記事」

を見てのヘムの見解をまとめます。

東証は非常によく考えていて、

その考えはヘムの希望と概ね一致している。

地に足の着いた改革を着実に進めており、

一過性のものではない。

今後まず起こるのは

✨企業への更なる『資本コストや株価を意識した経営の実現に向けた対応』の要請

✨対応策を公表した企業の一覧作成&周知

✨対応策の好例(お手本)の提示

と思われる。一定の効果はある筈です。

大きな流れは、対応企業は大型株から小型株に移っていきます。小型株に低PBRでキャッシュリッチな企業が多い事から楽しみは大きいです。新NISAに間に合わせて日本株黄金時代を導いてほしい。日本株はまだまだ割安で還元余力もあります。今後の相場が楽しみです。

以上で「令和の東証大号令相場のこれから」シリーズおしまいです。長文を読んでいただきありがとうございました🙇

首相がニューヨークの経済クラブで「企業にPBRを意識した経営をさせるような体制を作ってきます」と明言してます。以下は発言原文です。

「コーポレートガバナンス改革の実効性を高める。PBR(株価純資産倍率)等を意識した経営と計画の策定・開示・実行を促進する体制を構築する」

ヘムは令和の東証大号令は一過性ではなく、東証」「政府」が腰を据えて長期で取り組んでるものだと考えています。今は新NISAにあわせて、日本の個人の金融資産が「日本市場」に向かうように、政府・東証が様々な手を打っています。https://nikkei.com/article/DGXZQOUA212Z80R20C23A9000000/

岸田首相は今回ニューヨークに行き、経済関係者を前に講演し、国内の投資を加速させるため、海外の資産運用会社の参入を促したいとして、英語だけで行政手続きが完結できる特区(資産運用特区)の創設など、新たな取り組みを推進していく意向を表明しました。首相は去年の9月もニューヨークでNISA改革の必要性(新NISA)について訴えています。

━━━━━━━━━━━━━━━━━━━

資産運用特区って何だ?)

岸田さんがNYKで外資系の運用会社が日本に進出しやすいように特区を作るという話です。英語だけで申請できる等、様々な優遇措置を講じて外資系運用会社に日本に参入してもらおうとしています

━━━━━━━━━━━━━━━━━━━

新NISAで動きだす個人マネーは、投資初心者のマネーです。投資初心者は個別株より投資信託を選ぶ傾向が高いでしょう。日本株を対象にした魅力的な投資信託を少しでも増やそうという狙いで「資産運用特区」を作ることにしたのだと思います。(もちろん外資系運用会社の参入を呼び込み競争環境を強め、日本の運用会社のレベルを高めるという根本的な狙いもあります)

ヘムも、今大切な事は新NISAで動く個人マネーを米国株等の外国株ではなく日本株に向ける事だと思っています。日本の個人の金融資産は2023年6月末で2,115兆円に達しました。一方日本の株式市場全体の時価総額は約880兆円です。個人の金融資産の一部が日本市場に向かう事は、とても大きなインパクトなのです。新NISAは起爆剤となりうる大きな転機で、その事を十分に理解している「政府」と「東証」は様々な取り組みを行っています。

ヘムは「政府」や「東証」が進めている様々な施策の方向性は間違っておらず、実際に効果も出始めていると思います。この取り組みが成功するかどうかで、日本株の将来は大きく変わってきます。上手く好循環を作り出せれば、日本株に黄金時代✨が到来する可能性すらもある思っています。ヘムは「政府」にも「東証」にも大きく期待しており、応援もしています。

投資家としては、この秋の中間決算発表時の

「増配」「自社株買い」「配当政策の変更」

等のニュースが楽しみです😊

ヘムは今後総還元性向は引き上げられていくだろうと考えてます。

*日米総還元性向の違い

そのように考える理由を簡単に纏めます。

✅バリュー企業では、現時点でも内部留保は十分すぎるほどに積みあがっている

✅内部留保の積み上げは、株価が変わらない場合はPBR減少に繋がり、令和の東証大号令の流れに逆行する

✅米国の総還元性向は100%超えに対して、直近の日本の総還元性向は55%と著しく低い

企業の資金調達は以下2つに大別できます

🍀デットファイナンス

金融機関等からお金を借り入れて資金調達する事

→コストは金利

🍀エクイティファイナンス

株式を発行することで資金を調達する

→コストは「株主資本コスト」

言い換えると株主が期待するリターンとも考えられる。

東証&政府は今上場企業に「資本コスト」を意識した経営を強く促しています。WACCは代表的な資本コストの計算方法で、「デット」と「エクイティ」のコストを加重平均したものです。

デット(金融機関からの借り入れ)のコストは今なら2~3%辺りが平均でしょうか?一方エクイティのコストは8%程度と考えられることが多いと思います。デットの方が遥かに低いですよね。

企業が資本コストを下げるには、ファイナンスをエクイティで行うのではなく、デットで行った方が良いのです。新規プロジェクトの為の資金需要に備えて内部留保を積み上げるのではなく、利益は株主還元に回して、資金が必要になれば借り入れで行った方が良いという考え方ですね。

今ある内部留保を吐き出すのは行きすぎだとしても、現時点で十分な内部留保が蓄積されている現状から、これ以上は内部留保を積み上げる必要はないでしょうという事です。そうなると総還元性向は100%で良いとなるのですが、ヘムは、日本人の気質から考えて現在の総還元性向55%を70~80%程度の引き上げるのが丁度良いレベルではないかと考えています。

そうなると、日本の株価は

随分上がっているだろうな📈

と期待しています。

23年10月12日に東証は第12回のフォローアップ会議を開催。当会議を受けてのヘムの感想は「令和の東証大号令相場は息の長いものになるぞ。小型割安株での還元祭り🎆も期待できそうだ🥳」です。簡単に言うと

「東証Good Job‼️ この調子で頑張れ~ファイト(*•̀ㅂ•́)و 」という事です。では詳細を解説していきます。

✅令和の東証大号令相場の今までの大まかな流れ

日本企業は長期に渡り利益を内部留保として貯めこみ、成長投資や株主還元に振り向けてこなかった。結果と日本企業は世界でも飛び抜けて低ROEとなる。苛立つ東証は2022年後半から所謂「令和の東証大号令(PBR1倍割れは許さんぞ/ROEを高めろ)」に取り組む。

議論を重ねた東証は2023年春に東証上場の全企業に「資本コストや株価を意識した経営の実現に向けた対応」を要請。小難しく書いているが、要は「ROE高めろよ!特にPBR1倍割れ企業は!」という事。

この東証からの要請に対して一定程度の日本企業は対応策を発表したが、その割合は以下の様にまだまだ低い。

✅今回の会議のテーマは何?

今回の会議は「東証が今後 企業に対してどのようにプレッシャーをかけていくか」を話し合ったものです。その内容はヘムの期待に十分応えるもの👏で、東証は着実に企業への圧力を強めています。フォローアップ会議は2022年7月29日開始で3年継続する予定です。このペースで後2年弱も責められれば、多くの企業は「成長投資の促進」や「株主還元の強化」に動き出すと予想してます。「令和の東証大号令相場」はまだまだ序章で、間もなく小型株の還元祭りという第2章が始まるというのがヘムの見立てです。

それでは、第12回フォローアップ会議で話し合われた内容を出来るだけ分かりやすく解説します。

✅そもそも東証の要請とは?

「資本コストや株価を意識した経営の実現に向けた対応策」を検討し公表する事を要請!というものです。意味が分からないと思うので、相当乱暴に意訳しまくって解説すしますね。

「株主資本の調達コスト(equity)」と「借り入れのコスト(dept)」を計算しなさい。その上で投資家が期待するリターンも考慮して、目標とするROEを決めなさい。WACC(加重平均資本コスト)を計算するときはequityとdeptのベストバランスも考えるんだよ。そもそも資本コストや投資家の期待リターンをROEが下回っているからPBRが1倍を割れるんだよ。株価も意識してROEの目標を立ててね。基本は成長投資を促進する事だけど、株主還元の強化も一つの手法だよ。上記を総合的に検討して対応策を公表してねというものです。

これを纏めると「資本コストや株価を意識した経営の実現に向けた対応策」の開示要請という事になります。まだ難しいですよね。めちゃくちゃ乱暴に分かりやすく言うと、投資家の事も考えて目標のROEを算出して「その算出根拠」と「目標を達成するための施策」を開示しろって事です😆

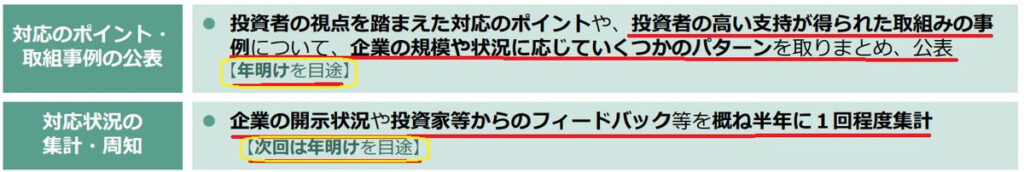

✅ 今回の会議で決まった事

大きく以下3点です。

①東証が対応を進めている企業の状況を開示する

②東証が好例の見本を各企業に周知する

③東証が対応状況の集計を半年に1回ほど行う

それでは詳細を以下に説明していきます。

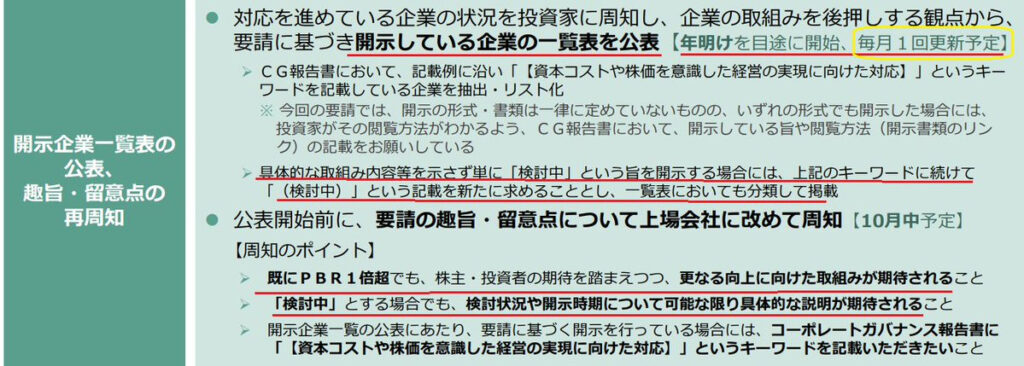

1⃣東証の要請に対応した企業の一覧表を公表する

対応を進めている企業の状況を投資家に周知し、企業の取組みを後押しする観点から、「要請に基づき開示している企業の一覧表」を公表【年明けを目途に開始、毎月1回更新予定】

⇒ 非常に素晴らしい事です。対応していない企業は嫌ですよね。容易に対応していない事が株主に分かってしまい責められる事になる訳ですから。しかも年明けと非常にスピード感を持った対応です👏

2⃣検討中の場合もその事が投資家に分かるように開示させる

具体的な取組み内容等を示さず単に「検討中」という旨を開示する場合には、上記のキーワードに続けて

「(検討中)」という記載を新たに求めることとし、一覧表においても分類して掲載

⇒ 検討中だけでは開示した事にならないよ。ちゃんと区別して開示するよという事です。

3⃣「検討中」とする場合でも、検討状況や開示時期について可能な限り具体的な説明が期待される事を周知

⇒「検討中で逃げる場合もちゃんと現時点での検討状況と開示時期の見通しを発表する事が期待されているよ」という事を企業に伝えるといういう話👏

素晴らしいです。このようにして、どんどん逃げ道をふさいでほしいです。

4⃣既にPBR1倍超でも、株主・投資者の期待を踏まえつつ、更なる向上に向けた取組みが期待されることを周知する(10月中旬)

⇒素晴らしい事です。是非お願いします。

5⃣「投資者の視点を踏まえた対応のポイント」や、「投資者の高い支持が得られた取組みの事例について、企業の規模や状況に応じていくつかのパターン」を取りまとめて公表(年明けを目途)

⇒ 好例の見本を各企業に知らせるよという事です。非常に素晴らしい取り組みです‼️ 好例の見本を真似する企業も多く出てくると思われます。ヘムがイメージする好例とは以下のような開示。

・資本コスト(WACC) 〇〇%

・投資家が期待するリターン 〇〇%

・目標ROE 〇〇%

・低PBR状態を問題視している事を表明

・目標達成のための施策

1) 成長投資 〇〇億円 2) 自社株買い〇〇億円

3)増配 4)原資としての政策保有株の売却〇〇億円

みたいなイメージ。このような見本を各企業に周知すれば、引っ張られる企業も出てくる事が期待されます。東証 Good Jobです👏

6⃣企業の開示状況や投資家等からのフィードバック等を概ね半年に1回程度集計【次回は年明けを目途】

⇒ 東証が開示状況の集計を半年に1回は行い、今後の対策を立てていくという事でしょう。素晴らしい考え方です。今回の中間決算発表でどの程度か開示するのでしょうか?年明けの集計が楽しみです。

フォローアップ会議はとても良い仕事をしてますよ‼️

バリュー株祭り🎆は、まだまだ続きそうです🥳

コメント