最初に、株式投資「暴落相場への備え」シリーズの整理&まとめです

暴落相場への備えシリーズは以下の6つの記事に分けて掲載します。続き物になっているので1~4まで前から順番に見てください。

暴落時に強いポートフォリオ(低β株)を組む

暴落への事前の備えとして出来る事の一つに暴落に強いポートフォリオを組むという方法があるよ。

暴落時に強いポートフォリオってどういう事?

低β株(低ベータ株)銘柄を選定すると暴落に強いポートフォリオを組むことになるんだ。

β(ベータ)って何?

β(ベータ)は「ある会社の株価」が「TOPIXとか日経平均とかの市場全体の動き」に対して、どの位敏感に反応するかを表す数値なんだ。

もう少し具体的に教えてくれる?

例えば日経平均に対するベータ値(β値)が1.5の会社Aがあるとするね。この会社Aは日経平均が10%上がった時に15%上昇して、日経平均が10%下落した時に15%下落する会社とういイメージだよ。日経平均より変動幅が1.5倍大きいという事だね。β値が1以上の会社は、日経平均よりハイリスク ハイリターンな銘柄と言えるよ。

次は日経平均に対するベータ値(β値)が0.5の会社Bがあるとするよ。この会社Bは日経平均が10%上がった時に5%上昇して、日経平均が10%下落した時に5%下落する会社とういイメージだよ。β値が1以下の会社は、日経平均よりローリスク ローリターンな銘柄なんだね。

つまり、日経平均株価やTOPIXといった株価指数が1%動いたとき、個別銘柄が何%動くかを示したものって事?

その通りだよ! ベータ値が高い銘柄は攻めの銘柄で、ベータ値が低い銘柄は守りの銘柄と言えるね。ベータ値の低い銘柄でポートフォリオを組んでいると、暴落時の下落も緩やかで済むという話なんだ。

じゃあ、低ベータ(β)の銘柄は、下げ相場の下落率は緩やかだけど、上げ相場ではあまり儲けられないって事?

その質問の答えはイエスでもノーでもあるよ。低ベータの銘柄全てをあわせて総合的に考えると、その質問の答えはイエスだよ。つまり、上げ相場では市場平均に劣る成績になるよ。でも、しっかり分析して良い銘柄を選定すると、長期間で投資成績は市場平均を上回り、かつ暴落時の下落も緩やかですむポートフォリオを組めると思っているんだ。

ヘムはそういうポートフォリオを組んでいるって事ね。

そのつもりだよ。ヘムの狙いを整理すると以下のようになるよ!

①暴落時の下げは市場平均より緩やか

②上げ相場と下げ相場全てを含めた長期の成績では市場平均を上回る

次項以降で検証していくけど、この狙いは今のところ上手くいっているんだ。

ヘムは①②を達成できている鍵は

a)小型割安株 b)低β株 c)配当成長株(DOE or 連続増配宣言株)

を組み合わせてポートフォリオを組むことだと考えているんだ。

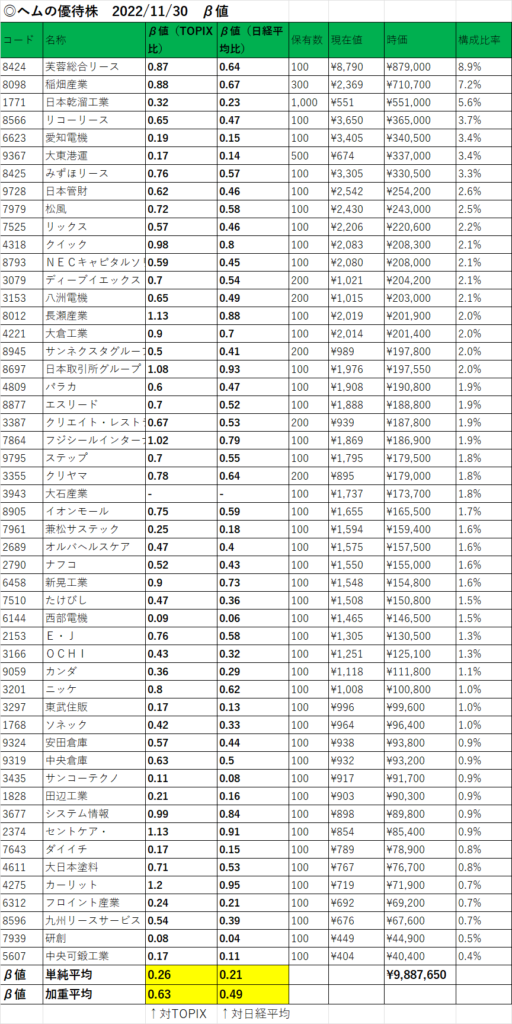

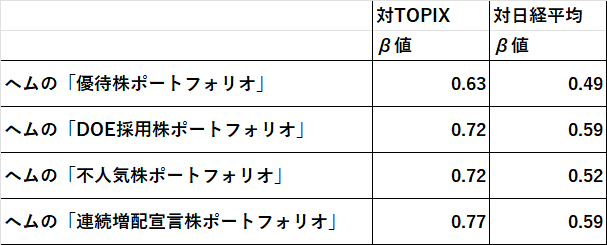

ヘムの「優待株ポートフォリオ」のベータ値(β値)

では、具体的にヘムの各ポートフォリオのベータ値を見ていくね。最初は優待株ポートフォリオだよ。

- ヘムの優待株ポートフォリオのベータ値(β値)対TOPIX 加重平均 0.63

- ヘムの優待株ポートフォリオのベータ値(β値)対日経平均 加重平均 0.49

- ヘムの優待株ポートフォリオのベータ値(β値)対TOPIX 加重平均 0.63

- ヘムの優待株ポートフォリオのベータ値(β値)対日経平均 加重平均 0.49

ヘムの優待株ポートフォリオの株価の上下の動きの幅が、対TOPIXで63%に、対日経平均で49%に抑えられているんだね。単純に考えると、大暴落で日経平均が50%暴落した時もヘムの優待株ポートフォリオは50% X 0.49 =24.5%の下落ですむということだよ。

ヘムの優待株ポートフォリオは低ベータでリスクはかなり抑えられている

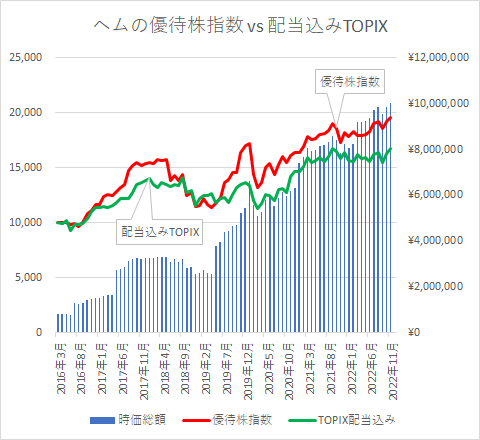

リスクを抑えられているという事は分かったけど、肝心の成績はどうなの?

以下は、ヘムの優待株の2016年3月から2022年11月までの6年8ヵ月の成績(対「配当込みTOPIX」の成績)だよ。この期間は上げ相場の期間が長いよね。つまり、低ベータのポートフォリオには不利な環境だったんだね(低ベータ株は上げ相場に弱く、下げ相場に強い)。それでも配当込みTOPIX対比で+28.17%の成績を残せたよ。

まとめると、ヘムの優待株ポートフォリオは

①対TOPIX β値 0.63

②対日経平均β値 0.49

とリスクが抑えられている

③低β銘柄には不利な約7年の上昇相場でも

対TOPIXを28.17%アウトパフォームしている。

④その間、カタログギフトやクオカード等多くの優待を貰えている

とかなり優れたポートフォリオに見えるね

今後のことは誰にも分からないけど、今のところヘムの優待株ポートフォリオは、①リスクを抑えながら ②市場平均を上回るリターンを得る という目標を達成できているように見えるね。今後も、構成銘柄・投資成績を公表する事でこの検証を続けていくね。

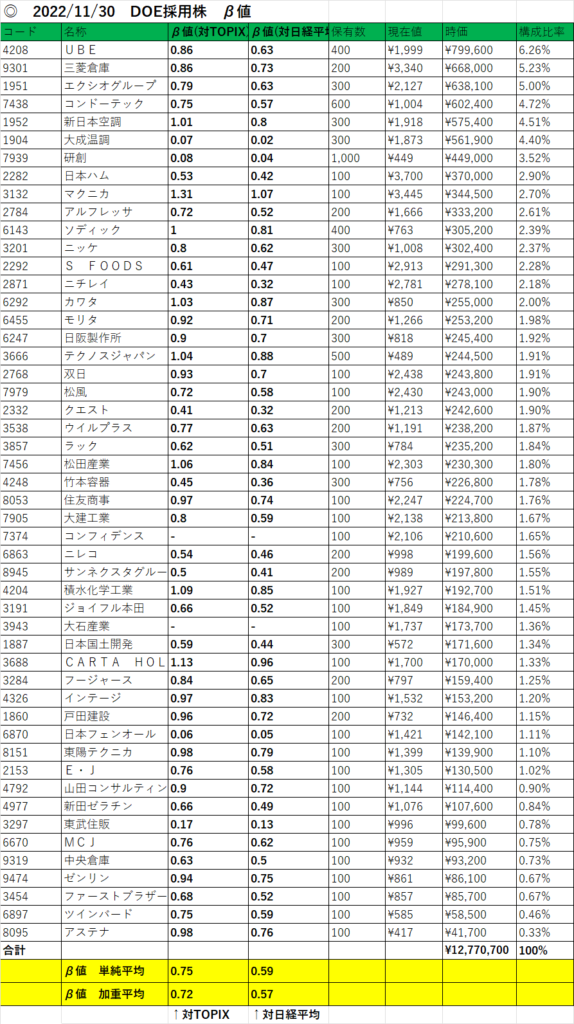

ヘムの「DOE採用株ポートフォリオ」のベータ値(β値)

次に、DOE採用株ポートフォリオのベータ値だよ。

- ヘムのDOE採用株ポートフォリオのベータ値(β値)対TOPIX 加重平均 0.72

- ヘムのDOE採用株ポートフォリオのベータ値(β値)対日経平均 加重平均 0.59

ヘムの優待株ポートフォリオ同様、ディフェンシブなポートフォリオと言えるね。

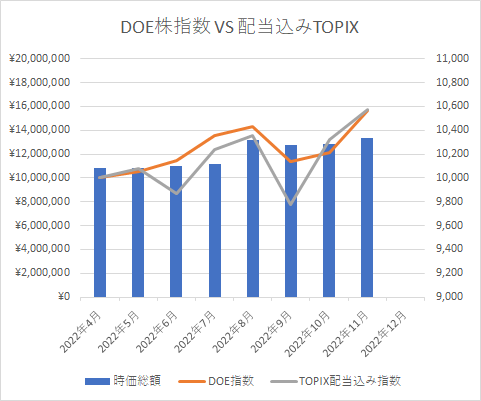

ヘムのDOE採用株ポートフォリオは2022年5月に運用を開始したところだから、まだ長期の成績は出ないんだ。運用開始以来の成績のグラフを一応貼っておくね。優待株ポートフォリオ同様、長期の成績で見た時に、①リスクを抑えながら ②市場平均を上回るリターンを得る という目標を達成できればよいなと思っているんだ。今後も、構成銘柄・投資成績を公表する事でこの検証を続けていくね。

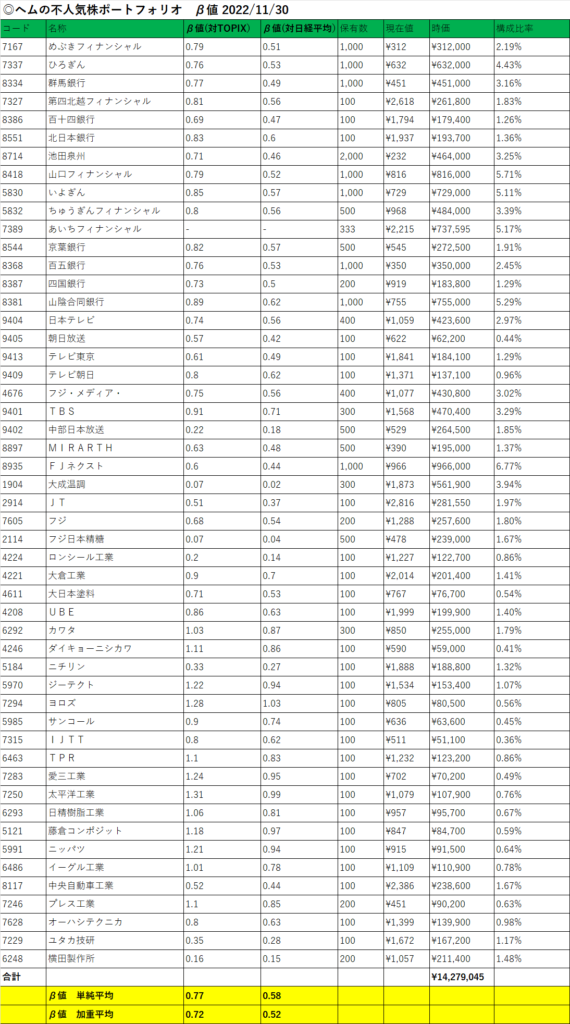

ヘムの「不人気株ポートフォリオ」のベータ値(β値)

次に、不人気株ポートフォリオのベータ値だよ。

- ヘムの不人気株ポートフォリオのベータ値(β値)対TOPIX 加重平均 0.72

- ヘムの不人気株ポートフォリオのベータ値(β値)対日経平均 加重平均 0.52

ヘムの優待株・DOE採用株ポートフォリオ同様、ディフェンシブなポートフォリオと言えるね。

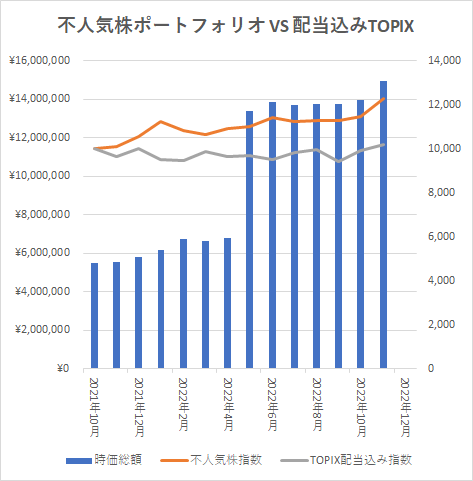

ヘムの不人気株ポートフォリオは2021年11月に運用を開始したところだから、まだ長期の成績は出ないんだ。それでも、ヘムの不人気株ポートフォリオは運用開来の1年間で配当込みTOPIXを20.97%上回った成績を残しているよ。運用開始以来の成績のグラフを貼っておくね。優待株ポートフォリオ同様、長期の成績で見た時に、①リスクを抑えながら ②市場平均を上回るリターンを得る という目標を達成できればよいなと思っているんだ。今後も、構成銘柄・投資成績を公表する事でこの検証を続けていくね。

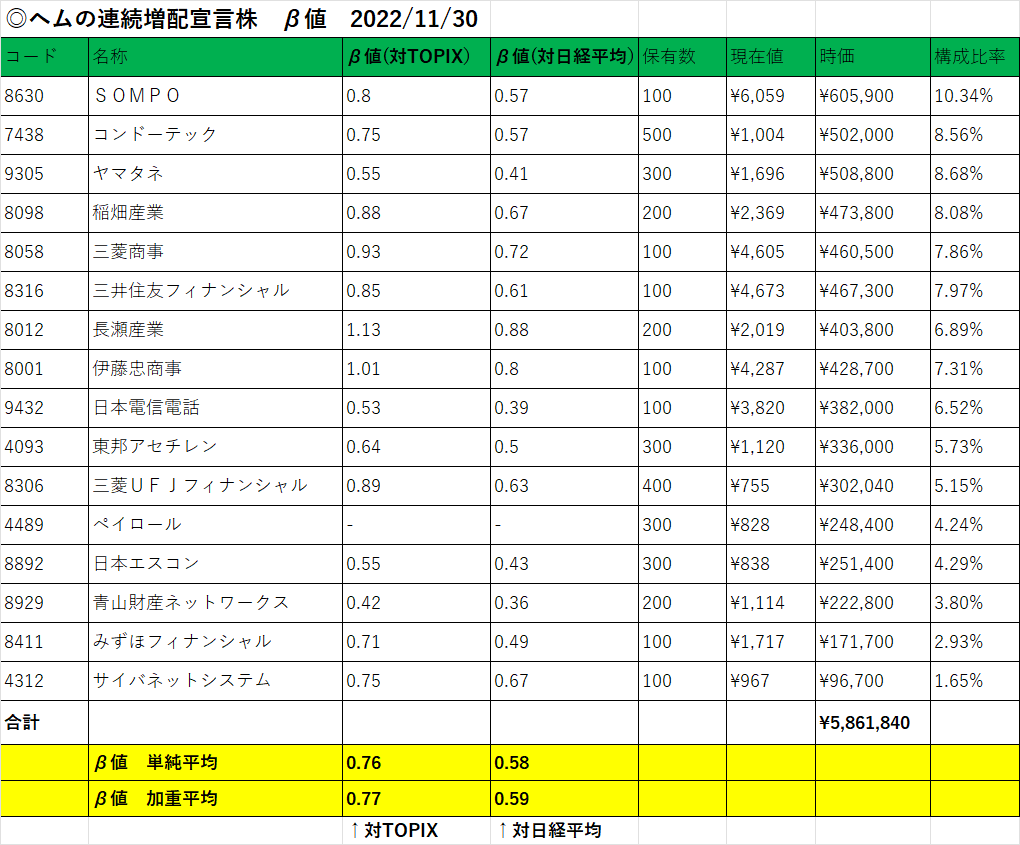

ヘムの「連続増配宣言株ポートフォリオ」のベータ値(β値)

次に、連続増配宣言株ポートフォリオのベータ値だよ。

- ヘムの連続増配宣言株ポートフォリオのベータ値(β値)対TOPIX 加重平均 0.77

- ヘムの連続増配宣言株ポートフォリオのベータ値(β値)対日経平均 加重平均 0.59

ヘムの優待株・DOE採用株・不人気株ポートフォリオ同様、ディフェンシブなポートフォリオと言えるね。

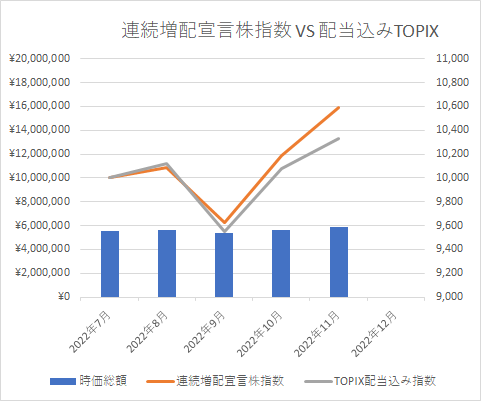

ヘムの連続増配宣言株株ポートフォリオは2022年8月に運用を開始したところだから、まだ長期の成績は出ないんだ。運用開始以来の成績のグラフを一応貼っておくね。優待株ポートフォリオ同様、長期の成績で見た時に、①リスクを抑えながら ②市場平均を上回るリターンを得る という目標を達成できればよいなと思っているんだ。今後も、構成銘柄・投資成績を公表する事でこの検証を続けていくね。

ヘムの各ポートフォリオのベータ値のまとめ

どのポートフォリオもかなりβ値が低くリスクを抑えたポートフォリオになっているね

これらのポートフォリオが

① 実際の暴落相場での下落幅が上記のデータ(β値)の通りにTOPIXや日経平均より緩やかになるか?

② 長期間の検証で投資成績が指数を上回れるか?

を検証していくね

その他の暴落相場への事前の備え

インデックス投信の積み立て投資を行っておく

ヘムは今まで何度も大きな暴落を経験しているんだけど、投資信託を売ってしまいたいという誘惑は、個別株を売ってしまいたいという誘惑より小さかったんだ。

上手く説明できないんだけど

①市場全体に投資しているから自分銘柄選定がミスをしたって考えにくい

②毎月積み立てているわけだから自分のミスで高値掴みをしたとも考えにくい

事が暴落時に売りたいという欲を抑えてくれるのかな?と思っているよ

金・銀等にも投資しておく

後は、金や銀は株式相場との相関性が低いからポートフォリオに組み入れていると、暴落時のポートフォリオ全体の下げが緩やかになる事が多いよ。ヘムも実際に資産の一部を金と銀に投資しているよ

普段からインカムゲイン(配当や優待)に注目しておく

普段から配当や優待などのインカムゲインに注目していると、暴落時に売ってしまいたいと感じた時にブレーキになるよ。株を売ってしまうと、配当や優待は貰えなくなるからね。

普段から会社の保有資産を重視したファンダメンタル投資を行っておく

普段から会社の保有資産を重視した投資を行うんだ。つまりPBRを重視した投資だね。暴落時で一時的に業績が落ち込んでも、利益は激減したりマイナスになったりするけど、資産はそう簡単に激減しないからね。

まとめ

残念ながら、低ベータ株でポートフォリオを組んでいても、リーマンショック級の暴落であれば全ての資産が大きく下げちゃうんだ。それでも、日経平均が50%下げたのに自分のポートフォリオの下げが30%の下げであれば、随分とダメージは軽減されるよね。

しつこいようだけど、ヘムの25年を超える投資経験から学んだ最大の学びは

暴落時に「絶対に売らない事」「歯を食いしばって買い向かう事」だよ。

それは本当に本当に難しい事なんだけどね

暴落相場への備えシリーズは以下の6つの記事に分けて掲載します。続き物になっているので1~4まで前から順番に見てください。

ヘムが運用している様々指数について

現在ヘムが運用しているポートフォリオには

- ヘムの「優待株ポートフォリオ」 全51銘柄 割安優待株で構成!

- ヘムの「DOE採用株ポートフォリオ」 全50銘柄 配当政策にDOEを採用の割安株で構成!

- ヘムの「不人気株ポートフォリオ」 全51銘柄 究極の逆張り投資!(通称嫌われ者ファンド)

- ヘムの「連続増配宣言株ポートフォリオ」 全16銘柄 連続増配を公表している割安株で構成!

- ヘムの「インデックス投信積み立てファンド」 e-Maxis中心にIndexfundを毎月積立て

- ヘムの「7資産分散海外ETFファンド」 バンガード中心に海外ETFを分散投資

- ヘムの「全投資 ポートフォリオ」 ヘムのすべての投資資産の全体の運用成績

があります。そのポートフォリオに実際に投資して、売買手数料や配当や税金をすべて含めた成績を長期に渡って公表していきます。

おすすめ記事等

★ おすすめの記事 ★

- ヘヘムの「優待株ポートフォリオ」 全51銘柄 割安優待株で構成!

- ヘムの「DOE採用株ポートフォリオ」 全50銘柄 配当政策にDOEを採用の割安株で構成!

- ヘムの「不人気株ポートフォリオ」 全51銘柄 究極の逆張り投資!(通称嫌われ者ファンド)

- ヘムの「連続増配宣言株ポートフォリオ」 全16銘柄 連続増配を公表している割安株で構成!

- ヘムの「インデックス投信積み立てファンド」 e-Maxis中心にIndexfundを毎月積立て

- ヘムの「7資産分散海外ETFファンド」 バンガード中心に海外ETFを分散投資

- ヘムの「全投資 ポートフォリオ」 ヘムのすべての投資資産の全体の運用成績

★ その他のおすすめ ★

★ ブログランキング ★

定位株・ボロ株ランキング

ヘムからのお願いです。ヘムはにほんブログ村に参加しています。少しでも皆さんに役に立つような投資情報を提供できるように心がけています。ヘムのブログを少しでも多くの皆さんに見て頂けるよう「いいね」のお気持ちで下のプロフィールバナーを応援クリックをお願いします

コメント