実はヘムは、今年の1月からTwitterを始めたんだ😊

Twitterを始めて、高配当株⛄等の個別株投資に

興味がある初心者🍀さんインデックス投資家さんが

多くいる事を知ったんだ😲

確かに、PERとか時価総額とか株の用語は難しいよね😨

そこで1日たったの1分🕔で学べる「お勉強😤tweet」

100日合宿で計100回😤を開催することにしたんだ。

3ヵ月後には投資通が目標😁だよ

Twitterで開催中の「1日1分1tweet 個別株のお勉強」の第11回~第20回をまとめてブログで見られるようにしたものだよ。

第1回~第10回はこちらから

第11回 企業の配当方針①

企業の主な配当方針は以下の通りだよ

1️⃣抽象的な配当政策 ✖

2️⃣配当性向 ▲

3️⃣配当下限 ▲~〇

4️⃣累進配当 〇

5️⃣DOE 〇~◎

おすすめは4️⃣と5️⃣の配当方針を採用している企業🏛

銘柄をしっかり選定すると

今後も増配の果実🍎を手にできる可能性大だよ❗

1️⃣抽象的な配当政策 ヘムの評価×

以下のような配当政策の事だよ。

要するに何の約束もしていないって事だね。

当社は、株主の皆様に対し、将来にわたり安定的な

配当を実施することを経営の重要課題として認識しており、

今後の事業展開に必要な内部留保と、当社の財政状態等を

総合的に勘案しながら、年1回の期末配当を実施することを

基本方針としております。

(抽象的な配当政策例

難しく書いてるけど「会社が配当の金額を決めるよ」って事だね。

つまり株主に対しては何も約束していないって事だね。

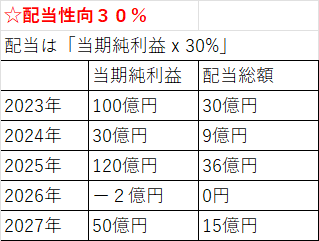

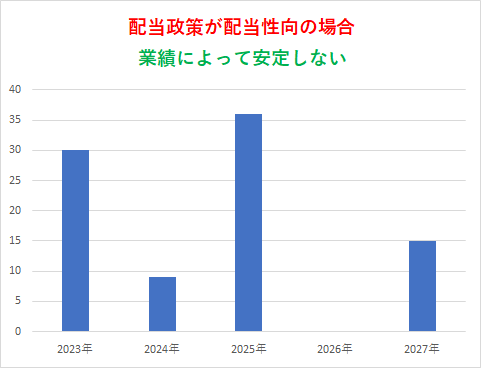

2️⃣配当性向 30%以上 ヘムの評価▲

配当性向30%以上とは「当期純利益のうち30%以上は配当を出します」っていう意味だよ

抽象的な配当政策よりは安心できるよね。毎年の利益の内30%は配当であげますよって事だからね。嬉しい気がするけど問題もあるんだよ。

業績によって配当の額が上げ下げして安定しないんだね。

第12回 企業の配当方針②

企業の配当に対する考え方が大きく変化しているんだ

🅰️以前

利益の一部を配当金で支払う

業績悪ければ減配や無配😱

🅱️最近

利益から支払うのが基本

ただ業績が悪ければ

今まで貯めた内部留保から支払う

3️⃣配当下限

4️⃣累進配当

5️⃣DOE

これらの配当政策は🅱️の考え方😉だよ

投資家にとっては嬉しい考え方なんだね。

それぞれについて見ていくよ

3️⃣配当下限とは

企業が配当の下限を設定する事 ⇒ そのままだね🤣

例)今期配当100円の企業が、配当下限100円の配当政策をとる

これは分かりやすいよね。

業績がどれだけ悪くても配当は前期なみの100円は出すって事だね

これは凄い安心感なんだよ。

減益でも、赤字でも絶対に減配しないとう約束だからね

今期配当100円の企業が、配当下限90円とかに設定する事もあるよ

それでも、最低の配当額を保証してくれるのは嬉しいよね。

どうして、こんな事が出来ると思う?それはね

Check 今ままで貯めた内部留保があるからなんだ

利益が出なくても最悪は内部留保から出すよっていう事だよ😊

4️⃣ 累進配当政策とは

こっちは更に進化版だよ!

「最低でも前年の配当と同額、でも基本は増額するよ❗」

っていう約束なんだ❗ 凄い事でしょ

こんな事が出来るのは

Check1 今までに貯めた内部留保がしっかりあるから

Check2 これからの業績に自信があるから

なんだ。自分が企業の経営者だと思ってね。

これからの業績は不安なのに、累進配当政策なんて取れないでしょ

ヘムは、このような配当政策は企業からの

「これからの業績に自信がありますよ」という

経営陣からのメッセージだと思っているんだ。

第13回 企業の配当方針③ DOE

DOE = 自己資本配当比率

ヘムがBEST❗だと思う配当政策だよ。

DOEの理解はこれからの配当狙い投資で必須だよ容❗

中上級者にもプラスになる考え方😃だから

最後まで見てね

=DOEの特徴=

「安定」と「配当成長⛄」の両方を満たす❗

1ページ目)1️⃣通常の配当の例 (配当性向 30%の場合)

「毎年の利益の30%を配当でだす」という意味だよ

利益の一部を配当で支払うという考え方だね。

配当が業績次第だから不安定なんだね😱

業績が下がると 大幅減配や無配のリスクがあるよ😭

2️⃣DOE 3%=自己資本配当比率 3%の場合

今まで蓄えてきたお金(自己資本)の3%を

配当で出すという考え方だよ。

今まで蓄積してきなお金(自己資本)は

利益によってそんなに変化しないから

配当は安定するし😊 増配も期待できるんだ🥰

2ページ目)例)DOE(自己資本配当比率)3% で

業績が順調に黒字😊の場合

(ここでいう黒字とは当期純利益>配当総額の事)

期末の自己資本が100億円とするよ。

配当金は自己資本X3%だから3億円になるね。

翌期1年の利益が10億円とするよ

前期分の配当3億円を支払うから

残りの7億円が内部留保として自己資本を積み上げるね。

結果、自己資本は100億円+7億円で107億円になるよ。

来期の配当総額は

新たな自己資本107億円x3%=3.21億円

と増配する事になるね❗

つまり、黒字(当期純利益>配当総額の事)=増配なんだ

3ページ目)例)DOE3%で業績不調で利益0円😱の場合

かなり厳しいケースだよね。通常配当の場合で利益が0になると

大幅減配や無配もあるけど、DOEの場合は僅かな減配で済むことが多いよ。

期末の自己資本が100億円とするよ。

配当金は自己資本X3%だから3億円になるね。

翌期1年の利益が0円とするよ

前期分の配当3億円を支払うから

自己資本は3億円減って97億円になるよ。

来期の配当総額は新たな自己資本97億円x3%=2.91億円

と僅かな減配ですむんだね❗

4ページ目)DOEまとめ

1️⃣順調に黒字(当期純利益>配当支払い)の場合

毎年自己資本が積み上る

DOEは自己資本UP=配当UPの為

自動的に増配😊

2️⃣減益や赤字転落の場合も、自己資本はそこまで減らないので、

僅かな減配ですむケースが多い

結果、配当の安定😊と成長⛄を両立❗ヘム一押しの配当政策だよ

補足)本来DOEを計算する場合の自己資本は

(期首1株当たり純資産+期末1株当たり純資産)÷2で計算

今回は理解しやすいように期末の純資産で説明

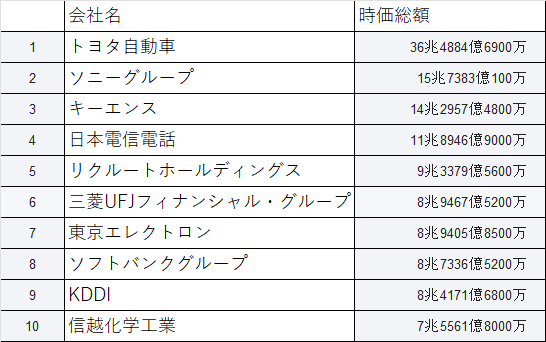

第14回 時価総額

時価総額=株価×発行済株式数

今の株価で全株式を買うのに必要な金額

会社を丸々買うために必要な金額だね

実際は、会社の全ての株を買おうとすると

株価が上がっちゃうから、時価総額では買えないよ。

でも、時価総額は現時点の会社の値段と考えられるよ

以下は日本の時価総額ランキングトップ10だよ。

今の株価で トヨタの株を全部買うには36.5兆円必要なんだね。

ちなみにアップルの時価総額は 300兆円以上だよ。

時価総額=株価×発行済株式数

現在の株価で会社の株を全部買う時に必要な金額だよ!

第15回 株価とは①

✅株価はどうやって決まるの?

正解は需給バランスで決まるだよ

買いたい人が提示する価格と売りたい人が提示する価格の

バランスで決まるという事だね。

これは簡単だね🤗

投資の上で大切なのは「理論株価」

という考え方なんだ。 次回詳細を解説するね❗

少しだけ予告を貼っておくね

第16回 理論株価①

株価を理論的に計算📈する方法

🍀株を買うとは会社の一部を買う事

🍀会社を丸ごと買う価格を計算で求める

🍀その価格を株数で割って理論株価を求める

まずは、会社を丸ごと買う価格を求めるのがスタートだね

もし、あたなが「会社を買収するとするね」

その時はどんな情報が知りたいですか?

会社を買収する時に必要な重要情報は

1️⃣ 会社にどれだけの資産があるか(資産価値)

2️⃣ 会社はどれくらい儲かっているのか(事業価値)

この2つの情報から

会社を買収する価格を決めるんだよ。

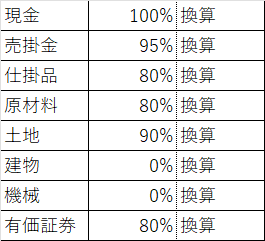

会社にある資産)

会社には、現金や、売掛金や、製品在庫や、土地や、建物や、

機械等様々な資産があるでしょ。この会社の資産を全てを

現金価値に換算するんだ。その方法は幾つかあるんだけど、

ヘムは大体以下表のような方法で計算するよ。

こうして会社にある資産全てを現金化した金額を求めるんだ。

その資産価値から、負債を引いて、会社の現時点での資産価値を求めるんだよ

まとめると

(会社にある資産を現金化した価値)ー(負債) =会社の資産価値

これで今の会社の資産価値を求めることが出来たよ。

ここまでで、半分は終わりだよ。

後は、事業価値(これからどれ位儲かるの?)を求める方法だよ。

その方法は次回ね。

今日の重要事項)

会社の価格は「資産価値」+「事業価値」で求める

コメント