ヘムの勉強になるシリーズ📚

今日は「PERを本気で深堀り」します。「PER位分かってるよ😠」と思ったかもしれませんが、多分ちゃんとは分かってないです。 後半はPERってそういう事だったんだという話が沢山出てきます。初級・中級・上級・超上級に分けて出来るだけ丁寧に説明しますね🫡

この辺りを分かって投資をしているのと、適当にスクリーニングをして銘柄選択をしているのとでは、やはり差が出るのだと思います。

では始めます。後半は超絶難しいですよ🤯

🌟PERの基本(初級)

・PER=株価÷EPS

・利益何年分で元が取れるかという概念

・数字が高ければ割高、低ければ割安

・広義の事業価値と株価を比較した指数

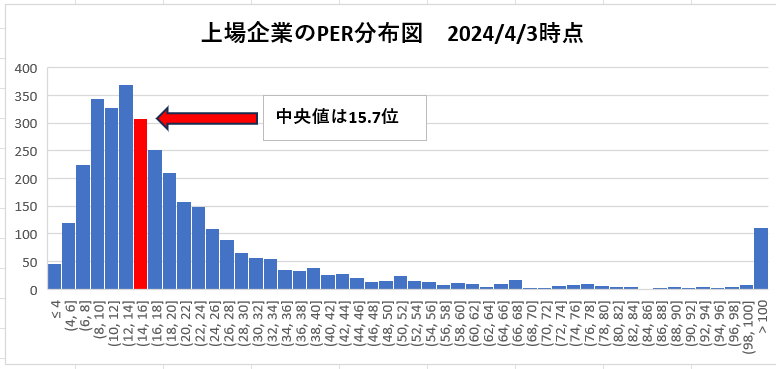

・過去の日経平均PERの推移や、全上場企業のPERの中央値から大体PER15倍がフェアバリューという感覚が皆の中にある

・以下は全上場企業の2024/4/3時点のPERの分布図。PERが500倍とかの異常値もあるので平均値ではなく中央値でみる。日本の全上場企業の直近のPERの基準(中央値)は約15.7です

・以下は日経平均PERの過去の推移

やっぱりPER15倍というのは一つの基準。

これは何を意味しているのかと言うと、市場は「株式投資の事業収益による元本回収期間」は15年程度が適正と見なしているという事です。益回りで言うと1÷15で6.67%位になる。株主資本コスト(投資家の期待リターン)も大体この位のレベルなので感覚的にもおかしくない。

なお、ここでは、複雑になるので金利とかは無視している。日本は長期で超低金利が続いたのであまり金利の事を気にしなくて良かった。本当は金利は凄く大事。金利が高くなれば株主が要求する期待リターンも上がる。元本回収までの期間も短くないとダメだとなる。つまりPERは下がる。この辺りは後半で説明します。

🌟PERの基本(中級)

━━━━━━━━━━━━

🅾️PER=市場の期待成長率

━━━━━━━━━━━━

市場にはPER5倍の会社と、PER30倍の会社がある。

仮に両社とも今後同じEPS(利益)が続くと仮定する。一方は5年で元本回収、もう一方は元本回収に30年もかかる。誰でもPER5倍の会社の株を買い、PER30倍の会社を売る。株価の調整によりPER5倍の会社もPER30倍の会社も、最終的にはPER15倍位になる。(ここでは企業の資産面は無視している)

実際はそうはならない。。PER5倍の会社もあるし、PER30倍の会社も存在する。何故か?それは「今後も同じEPSが続く」との仮定が間違っているから。

なぜ「PER5倍の会社があるのに、PER30倍の企業の株を買う投資家がいるのか?」それはPER30倍の会社は、PER5倍の会社より今後の利益が成長すると思われているから。

例えば、PER30倍の会社の今のEPSを10 / 株価を300とする。これでPERは30倍。投資家はこの会社のEPSは3年後に2倍の20になると予想している。となると3年後の株価が変わらなければPERは15倍になる。そしてこの成長株は3年後でも成長の勢いが衰えないと予想している。そうすると3年後の時点では成長力があるのにPER15倍という事になる。成長力あるのにPER15倍はあり得ないんだから株価は上がっている筈だ。成長株を買う人はこんな感じのシミュレーションを頭の中で行っている。

このシミュレーションはある程度成長期待があるバリュー株にも使える。ただバリュー株でこのシミュレーションをするときは、どちらかというと3年後とか5年後のPERではなく、3年後や5年後のPBRとかネットキャッシュを計算して株価を推測する場合が多い。ヘムはそうしている。

話が脱線したが、PERというのは、市場がその企業にどの程度の成長力を期待しているかを写す鏡。今後の成長力期待が高ければ高PERが許容される。逆にPERが低いのは市場の成長期待が低いという事。

大事な事はPERは市場がその企業に対してどれだけの成長を期待しているかを写す鏡であるという事。

🌟PERの基本(上級)

初級編・中級編は分かりましたか?資本コストのくだり以外は大体わかったよと言う事であれば、基本はきっちり押さえられていると思います。上級編から少し怪しくなってくると思います😆

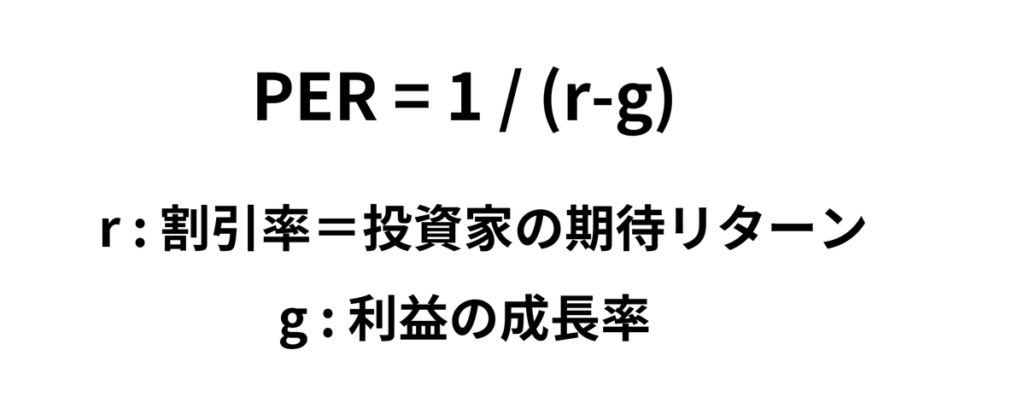

この説明は難しい。取りあえずここではこういうものだと覚えてください。受け入れてください。納得いかないでしょうが仕方がない😅なぜPER=1/(r-g)なのかは、最後の超々上級編で詳しく説明してます。

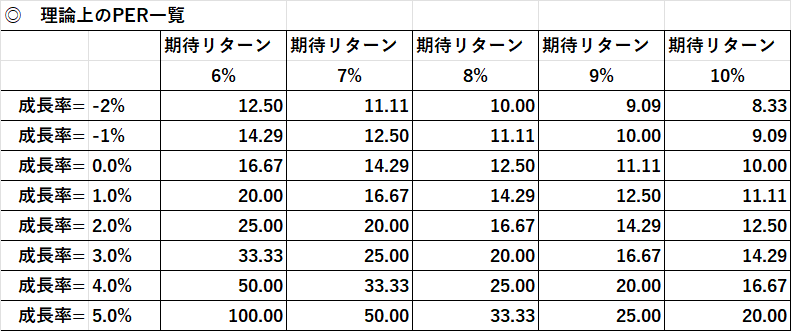

ここで投資家の期待リターン(r)と利益の成長率(g)を決めてやるとPERの理論値が求められる。rが6%、gが2%ならPERは〇〇だと計算出来る。これを色んなパターンで求めて一覧表を作ると以下の様になる。

🅾️ 成長率〇% / 期待リターン△%の時の理論上のPER

せっかく作ったので、じっくり見てくださいね🙇♂️

この表から色んな事が分かるんですよ。

この表は便利。何のために使うか?

例えば成長率2%を見込む企業のPERが17倍だったとする。上の表から期待年間リターンは8%位になるんだなと分かる。

例えば市場(貴方)が求める期待リターンが7%の場合で、その企業の成長見込みが0%とするとPER14.29倍が理論値になるんだなと確認する。

こんな風に使う訳です。この表を自分で作ってみれば、先ほどの章で説明したように、期待成長率が高ければ高いPERが許容される事が腹落ちして分かりますよ。

ちなみに上の表をよく見ると、実際の株式市場に存在する銘柄のPERはこの表よりも低い事が分かると思います。つまり今の日本市場は全体で見てかなりお買い得という事。バブルどころか過熱感は全くなし。特に小型割安株がそう。成長期待0%であればPER10倍以下はゴロゴロある。しかもキャッシュリッチなのに。それらの銘柄への投資の期待リターンは10%以上になる。

成長率期待0、期待リターン7%の場合のPERの理論値は14.29。その辺を加味すると、理論的には買える株が沢山あるわけです。だからヘムはずっと小型割安株にはまだまだ買える株がゴロゴロあると言っているのです。

この辺が理解できると「企業の本質的価値と株価の乖離」という事の本当の意味が分かってくるのです。

話を戻します。前半で説明したのですが、金利があがれば投資家の期待リターンはあがりますよね。例えば、定期預金の金利が5%もあれば、リスクをとって株式投資をする場合の期待リターンはもっと欲しいと思う。例えば10%位でしょうか。

期待リターンがあがればPERがどうなるかを上の表で確認してください。一覧表では右側に行くんですね。そうするととPERは低下する。PERは低下して企業のEPSは変わらない。どうなりますか?

株価=EPS X PERですよ

PERは低下して企業のEPSは変わらない。

株価は下落するという事です。

これが金利が上がれば株価が下落するメカニズムです。だから金利はとても大事で、上田さんが少し「ゼロ金利解除」の話をしただけで日経が乱高下したりするのです。

更に一歩踏み込んだお話をします。成長率が高い企業、すなわち高PERの企業ほど期待リターンが上がった時のPREの落ち方が激しいですよね。上の表をよく見てくださいね。だから、成長株ほど金利高に弱いのです。金利高でグロース株が急落するのはこういう仕組みからです。

長いですよね💦でもPERについては

1本のポストに纏めます。

疲れた人はブックマークをして後で

後半を読んでくださいね。

でも、その前にここまでの内容が良かったと思って頂ければ、リツイート、引用、イイネ、コメントは先にお願いしまする😭この記事は、ここまでで3時間以上かけて作りました😵💫もうヨレヨレです。

🌟PERの基本(超上級)

ではここからが超上級編です。かなり株式投資の本質に踏み込んでいく事になります。

🅾️キャッシュニュートラルPER

PERについてポストしようと思ったきっかけは、清原さんの「わが投資術」です。3章の意味がよく分からなかった人も多いのではないでしょうか?このポストを見ると3章ではこういう事を言っていたんだというのが、分かってもらえると思います。

キャッシュニュートラルPERというのは「わが投資術」で出てきた言葉ですね。ヘムは今まで自分の中で「資産価値を含めたPER」と呼んでいました。

簡単に概念だけ説明します。結局PERというのは何年で元本回収しますかという指標なのです。でも、株を買う場合は収益だけで元本を回収する訳ではありません。企業には今まで蓄積した資産があるのです。この資産を加味して何年で元本を回収するかを考えないといけませんよねという事です。

これがキャッシュニュートラルPERです。

もう少し分かりやすく説明しましょう。

以下のような会社があったとする。

・時価総額が100億円

・ネットキャッシュ30億円、

(現金+投資有価証券 X 70%ー負債)

・当期純利益10億円

・PERは10倍

この会社を丸ごと買うには100億円かかるが、

買った瞬間に30億円のネットキャッシュが手に入る。

実質は70億円で買ったのと同じ。

この70億円を回収するのにかかる年数は何年ですか?と言うのがキャッシュニュートラルPERです。

この会社の場合は7倍ですね。

清原さんはPERではなく、キャッシュニュートラルPERで見ないとだめですよと言ってる訳です。

*)ちなみに清原さんがネットキャッシュの計算で投資有価証券に70%をかけているのは、企業保有の株価は含み益状態のものが多いから税金を加味して70%かけている。ほぼ丸々利益で実効税率30%にしてるんですね。相当安全を見て試算していると思います)

ヘムの場合は同じことを、簡易の理論株価で計算している。清原さんの場合は、キャッシュニュートラルPERという手法を使っている。方法は違いますが、やっている事は同じなわけです。要は後何年で元本回収出来ますかのシミュレーションをしている訳です。

「わが投資術」はヘムが今までに読んだ日本人の投資本でベストだと思ってます。比べるのも烏滸がましいですが、ヘムは清原さんの本を読んで「自分の投資スタイルとそっくりだな」と思いました。もちろんヘムを遥かにアップグレードしたバージョンなので、御著書からの学びは多くありました。余談ですが最近ヘムの主要PFの成績は好調です。これは「清原本」を見た大くの投資家がヘムが保有しているような「歪みが蓄積し続ける企業」に着目してきたからではないかと推測しています。

🌟PERの基本(超々上級)

ここでやめようと思ったのですが、

やっぱり気持ち悪いので、続きを書きます💦

ここからはむちゃくちゃ難しいです🤯

━━━━━━━━━━━━━━━━━━━

PER=1/(r-g)

r=割引率=投資家の期待リターン

9=成長率

━━━━━━━━━━━━━━━━━━━

についてです。

直感的に非常に理解しにくいと思います。

説明①

以下が正解ですが多分ほとんどの人は意味不明だと思います。ここは最悪分からなくても良い。理屈で計算したら「PER=1/(r-g)」になるんだという事が分かればよい。説明②で感覚的に分かればOKです。

株価と言うのは究極的には企業が今後稼ぐ利益の現在価値の総和なのです。つまり将来全てのEPSの割引現在価値です。将来全てのEPSの現在価値は、無限等比級数の和を使って株価=EPS x 1/(r-g)となります。

つまり

株価 = EPS x 1/(r-g) 公式①

一方

PER = 株価 / EPS

↓

株価 = PER x EPS

これを公式①に代入すると

PER x EPS = EPS x 1/(r-g)

この両辺をEPSであると

PER=1/(r-g)が求められます

めちゃくちゃ難しいでしょ😅

説明②

ヘムはこの数式が正しい事をを以下のような感覚で理解しています。

PER=1/(r-g)

r=割引率=投資家の期待リターン

9=成長率

まずはg=0と考えると分かりやすい。

つまり成長率は0と仮定するのです。

そうるすと

PER=1/(r-0)

PER=1/r

↓

r(期待リターン)=1/PERとなる

PERの逆数は益回りなので何となく

この式はあってそうだと理解出来る

次に、期待成長率が高い程PERが高いのは当たりまえ。

以下の式でgが大きくなれば分母が小さくなり、結果PERもあがる。だから感覚的に正しいんだな。

PER=1/(r-g)

本当は説明①が分かった方が良いのでしょうが、銘柄分析をする上では

「PERの理論値は1/(r-g)なんだ」という事が

ある程度しっくりくればそれでいいのだろうと思います。どうしても腹落ちして理解したければ、会計学の教科書を読むしかありませんが相当大変ですよ💦

ただ、いまいちしっくりこないのが、成長率が期待リターンを超えるとPERが無限大になる事です。企業をゴーイングコンサーン(永続企業)と考えるから、超長期でそこまで高い成長率を仮定するのがあり得ないという前提なのかな?とか思ってます。

いずれにせよ、銘柄分析を行う上では

PER=1/(r-g)

がある程度の納得感をもって理解出来ればそれで十分でしょう。

ここで完璧に理解出来なくても、これからも似たような事を色んな角度から説明していくので徐々にレベルアップしていきましょう。どこかでPBRとROEの深堀りもしてみようと思います。

長文、本当にお疲れ様でした。

ヘムも疲れました😵💫

この頑張りをご考慮頂き、少しでも価値ある内容だなと思って頂けたら、イイネ、コメント、拡散等どうか宜しくお願い致します🙏

おしまい

ヘムの勉強になるシリーズ📚

今日は「キャッシュニュートラルPERの計算方法」と

「投資の本質✨」について説明します。長文ですが「投資の根っこ」の部分について触れたつもりですので宜しければ最後まで見て下さい。今回は初心者🔰の方でもイメージが湧きやすいと思います。

このポストを週末の朝一☀️にアップしているのは、じっくり見て頂きたいと思ったからです。5分程度で読める内容ですので、少しだけ時間を割いて最後まで見て頂けると嬉しいです。

その上で、このポストが参考になったと思って頂ければ、イイネ、コメント、リポスト、引用嬉しいです😭

【PERの本質】

PERとは投資元本を何年分の利益で回収できるかという概念。株を買う場合は収益だけで元本を回収する訳ではない。企業には今まで蓄積した資産がある。この資産を加味して何年で元本を回収するかを考えないといけない。これがキャッシュニュートラルPERの概念。

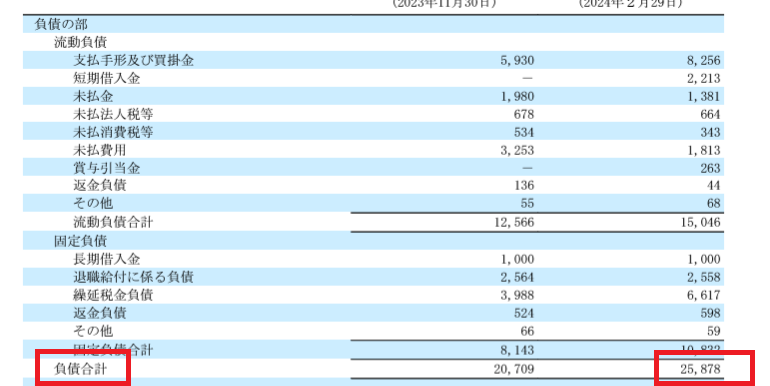

【北興化学(4992)の場合での具体的な計算方法】

まずは清原さんの求め方を説明する。

後半にヘム流を紹介する。

同じ「値(あたい)」が導き出されるが感覚的には

ヘム流の方が分かりやすいと思う。

🌟清原さんの求め方

① ネットキャッシュを求める

② ネットキャッシュ比率を計算する

③ キャッシュニュートラルPERを求める

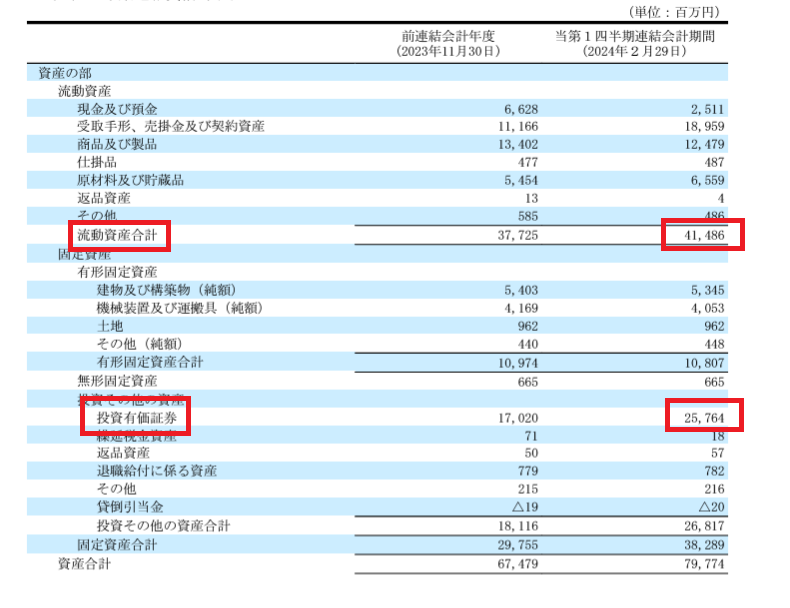

☆蓄積した資産(ネットキャッシュ)の求め方

蓄積した資産(ネットキャッシュ)は

以下のような公式で求める

━━━━━━━━━━━━━━━━━━━

「流動資産」+「投資用有価証券 X 70%」

- 「総負債」

━━━━━━━━━━━━━━━━━━━

北興化学の場合

415億円+(258億円x70%) – (259億円)

=337億円

これがネットキャッシュになる。

*流動資産 415億円

*投資用有価証券 258億円

*総負債259億円

☆次にネットキャッシュ比率を求める

これは時価総額の内、買収した瞬間に返ってくる割合を計算しているイメージです。分かりますか?もし分かりにくければヘム式で「キャッシュニュートラルPER」を求める方がイメージが湧くと思います。

ネットキャッシュ比率=

ネットキャッシュ÷時価総額

↓

337億円 ÷ 402億 = 0.838

(*時価総額は4/10時点のデータです)

つまり買収に必要な時価総額402億円の内83.8%は買収した瞬間に返ってくるというイメージ。

☆最後にキャッシュニュートラルPERを求める

PER x (1-ネットキャッシュ比率)

= 10.5 x (1-0.838) = 1.7

買収した瞬間に返ってくる83.8%分は割引して考えないといけないよねというイメージ。多分皆さんこの辺りが分かりにくいんだと思います。

よってネットキャッシュニュートラルPERは1.7

と求められる。つまり投資元本は1.7年間で回収できるという事。

🌟ヘム流の求め方

ヘム流の方が腹落ちしやすいと思います。

やっている事は清原さんと全く同じです。

北興化学の時価総額は402億円

つまり北興化学を丸ごと買うには402億円必要。

一方北興化学を買うともれなく

ネットキャッシュの337億円がついてくる。

つまり北興化学を402億円で買った瞬間に337億円のキャッシュが手元に入ってくる。これは北興化学を実質65億円で買ったのと同じ事。

北興化学の当期純利益予想(今期)は34.5億円

元本の65億円を回収するのには

65÷34.5=1.88

キャッシュニュートラルPERは1.88

清原さんの求め方と誤差が出たのは自己株保有分(9.6%)の調整が必要な事。自己株分を調整すると

キャッシュニュートラルPERは1.7になります。この自己株調整はよく分からないかもしれませんが、もし自己株所有が無ければ数字はぴったり合う事になります。ここでは細かい事なので無視しましょう。もしニーズがあればどこかでなぜ自己株があればPERが変化するのかの説明をしたいと思います。

自己株分調整 1.88 x (1-0.096) = 1.7

キャッシュニュートラルPERは1.7

🌟まとめ1📚

キャッシュニュートラルPERとは買収した瞬間に入ってくる「ネットキャッシュ」を加味して元本回収に何年かかるかを測る指標です。この原則通りの計算式で求める方が腹落ちします。ヘム流の計算はそのようにしているので、より深い理解につながります。この理解は銘柄選定の際に必ずプラスになります。知識は点ではダメで面にならないといけないのですが、そのためには土台を抑える事が大切です。ちょっと格好いい事を言ってしまいました😅

🌟まとめ2📚

「キャッシュニュートラルPER」の説明を通じて、

ヘムが北興化学を主力化した理由を説明します。

北興化学は、投資元本を1.7年で回収できるという無茶苦茶な状況です。この状況から主力化しました。

一方幾ら理論上あり得ない状況でも何も起きない可能性があります。このような状態をバリュートラップと呼びます。投資とは「ありえない状況」と「ありえない状況が解消するストーリー」を考えるゲームなのです。

で、ヘムが北興化学で考えたこの「α解消のストーリー」はリム様の一喝だったわけです。前決算期でいきない物を言いまくる株主リムジャパンが、北興化学の大株主に登場しました。同社は株主提案の常連で、突っ込みどころ満載の北興化学の大株主にいきなり現れたのに、何もしない筈はないと考え更に自信を深めた訳です。

結果はどうなるか分かりませんが、ヘムの頭の中ではこういう分析/計算があったのですよというお話です。引用元に以前北興化学について分析したポストがあります。宜しければ見てください。

今日のお話は「キャッシュニュートラルPER」を通じて投資の本質の話をしたつもりです。最後にもう一度言っておきますね。投資とは「ありえない状況を探す事」と「ありえない状況が解消するストーリー」を考えるゲームなのです。で、この状況は大体は「小型割安株」に眠っている訳です。

「キャッシュニュートラルPER」と「投資の本質」

のポストが参考になったと思って頂ければ、イイネ、コメント、リポスト、引用嬉しいです😭

=補足説明=

今日の「キャッシュニュートラルPERの計算方法のポスト」で解説したネットキャッシュの計算方法は、教科書的な方法とはやや異なります。少し補足説明させて下さい🙏

教科書的な定義ではネットキャッシュは

企業の手元流動性(現金・預金+有価証券)から

有利子負債を差し引いた金額となります。

ヘムの場合は「流動資産全て」から「負債全て(総負債)」を引いてから「投資用有価証券x70%」を足しています。

理由は

① その方が計算が簡単だから😆

② その方法で問題が無いと思っているから😆

です。

ヘムが投資対象とするような銘柄は業績が安定しており、今後も当面の間は事業を継続する可能性が極めて高いです。従い、売掛金は回収できるだろうし在庫はは販売できるだろうと思っている訳です。その辺を加味して「流動資産」全てを含めています。「流動資産」全てを含めるのだから差し引く負債は「有利子負債」ではなく「総負債」にしています。

例えば不良在庫が発生していそうな企業や、売掛の回収に不安があるような企業の場合は調整が必要ですのでご注意ください。

理論株価でも株主資本コストでも、実際は中々そのままは使えません。理屈を理解して自分が使いやすいようにアレンジする事が必要なんだと思います。その為にはやはり土台の考え方はある程度は理解しておかなければならないので、勉強も必要なんだと思います。

脱線が長くて忘れていました💦投資有価証券を7掛けにしているのは、売却時の税金を加味しての事です。これは清原さんのわが投資術を読んで取り入れました。

コメント